Содержание

- Прогнозирование на рынке FOREX

- Плюсы теханализа

- Слабые стороны теханализа

- Фундаментальный анализ

- Что ждет крипторынок

Криптовалюты всё увереннее отвоёвывают свою нишу в списке инвестиционных инструментов, технологический прогресс позволяет смотреть в будущее с оптимизмом. На рынок все чаще обращают внимание и крупные инвестиционные фонды, и начинающие инвесторы. Множество бирж предлагают свои услуги, список криптовалют расширяется чуть ли не каждый день, и всё важнее становится необходимость понять, какие факторы влияют на капитализацию крипторынка, какими инструментами можно пользоваться при прогнозировании курсов.

Давайте для начала посмотрим, как с вопросом прогнозирования обстоит дело на крупнейшем на сегодняшний день рынке Forex.

Прогнозирование на рынке FOREX

Казалось бы, за несколько десятков лет существования этого рынка с триллионными ежедневными оборотами вопрос прогнозирования должен быть уверенно решен. Можно понять, когда новички испытывают затруднения с составлением прогнозов, но крупные игроки, банки и инвестиционные фонды – они-то должны обладать надежным инструментарием?

Конечно, должны. Но не обладают.

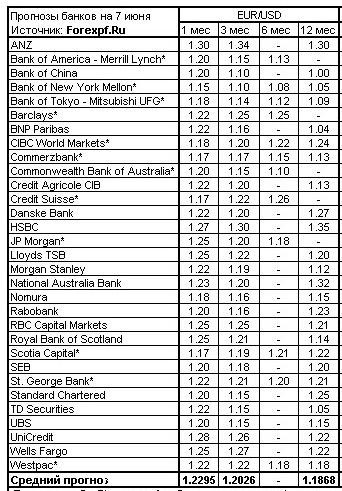

Вот пример еще от 2010 года, довольно показательный. В таблице ниже – сводный прогноз от 30 крупнейших банков и финансовых компаний по eurusd на 1, 3, 6 и 12 месяцев. То есть такой глубокий, долгосрочный, фундаментальный взгляд.

Прогноз составлен по состоянию на начало июня, евро к этому времени уверенно снижался, торги шли в диапазоне 1.18… 1.20.

Как мы видим, большинство банков прогнозировали либо дальнейшее снижение, либо торговлю в диапазоне недалеко от достигнутых минимумов. К примеру, Bank of America к концу года видел евро на уровне 1.13, Bank of Tokyo 1.12, в перспективе года только 3 банка из списка предполагали рост до 1.30 или выше, большинство же прогнозировало дальнейшее снижение, некоторые даже вплоть до паритета с долларом.

А что вышло в итоге?

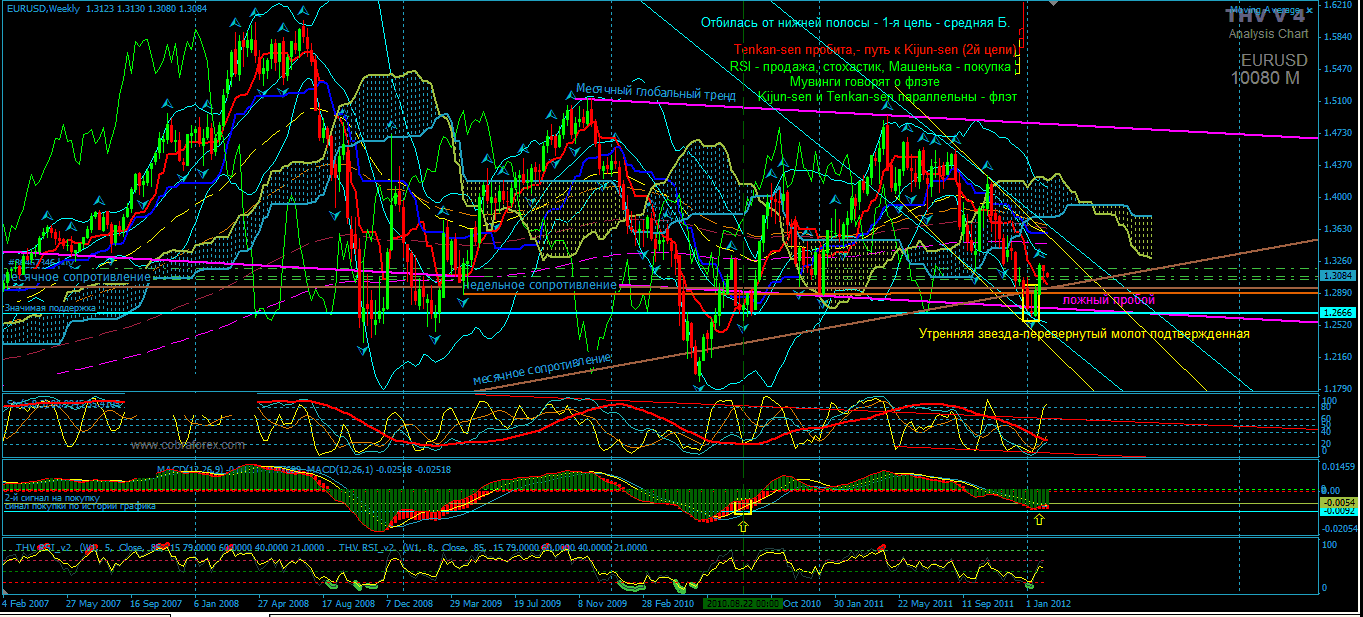

Даже комментировать как-то неловко. Оказывается, прогнозы на дальнейшее снижение составлялись в тот самый момент, когда евро формировал дно, после чего начался уверенный рост. В течение 10 месяцев евро последовательно обновлял максимумы вплоть до 1.50, и ни один банк даже близко не предположил такого развития событий.

Вот что это – некомпетентность или сознательное введение в заблуждение?

Таких примеров – вагон и маленькая тележка, и сейчас ситуация ничуть не лучше. В начале марта появляются прогнозы: Scotiabank ждет падения евро до 1.1875, UOB Group открыл шорт по евро, и тут же: Commerzbank вовремя вышел из шорта по евро, Danske Bank: если сегодня случится то-то и то-то, то надо будет покупать.

Сколько банков – столько и мнений. Отчего так? Ведь у них одни и те же исходные данные, одни и те же графики, одни и те же технические инструменты. Почему же прогнозы прямо противоположны?

Для начала попробуем понять, каким инструментарием пользуются банки при составлении прогнозов. Таких инструментов, по сути, всего два – фундаментальный и технический анализ.

Плюсы теханализа

Технический анализ, при всем его многообразии, стоит на трех постулатах:

- Цена содержит все факторы, влияющие на неё.

- Цена всегда движется в трендах.

- История повторяется.

Сильная сторона теханализа – это отсутствие необходимости анализировать причины, которые влияют на движение цены. Такой подход существенно упрощает анализ рынка и позволяет входить в сделку, не имея ни малейшего понятия о причинах, который вывели цену за пределы уровня или канала.

Соответственно, каждый трейдер, независимо от уровня образования, способен овладеть азами теханализа, правильно строить каналы, линии тренда, поддержки и сопротивления, и в зависимости от поведения цены предсказывать, как она будет вести себя в будущем, если на графике сработает некое заранее просчитанное условие.

Поскольку переменных, описывающих движение цены по плоскости, где одна координата – время, а вторая – амплитуда движения, нужно совсем немного, с развитием компьютерных технологий стали усиленно развиваться и алгоритмические методы торговли. Современные роботы анализируют график мгновенно, также мгновенно извлекают из недр своей памяти подходящий паттерн, уже случавшийся ранее в истории, выставляют ордер с целями и стопами и практически не требуют участия человека.

Крупные финансовые компании стремятся располагать свои дата-центры максимально близко к серверам правительственных и финансовых учреждений, поставляющих новости, чтобы на тысячные доли секунды опередить конкурентов и успеть войти в рынок раньше, а значит, и повысить шансы на получение прибыли.

Таковы реалии всех традиционных рынков – фондового, фьючерсного или форекс. Прогнозы, построенные на паттернах, обретают характер самоисполняющихся пророчеств – ситуаций, когда возникающий паттерн требует продавать из-за опасений снижения цены, роботы начинают избавляться от позиций и обрушают котировки, хотя никаких объективных причин для падения актива не было.

Слабые стороны теханализа

Может возникнуть резонный вопрос – если все пользуются одними и теми же методами, считывают рынок одинаково и получают примерно одни и те же результаты – почему же прогнозы от крупных компаний так сильно отличаются? Если каждый может получить с помощью теханализа выигрышный вход, то почему проигравших больше, чем выигравших?

Ответ кроется в том, то сила теханализа оборачивается его слабостью. В самом деле, почему считается, что паттерн, срабатывавший в прошлом, будет точно также срабатывать и в будущем? Если бы это было так, то рынок не был бы самообучаемым, он не развивался бы.

Представьте себе человека, который не делает выводов из ошибок. Ну прямо как в фильме «День сурка», только если бы главный герой, как заводная игрушка, раз за разом проживал свой день точно так же, как и предыдущий, вместо того чтобы накапливать опыт неверных решений и искать правильные действия с каждой новой попыткой.

Рынок, как и человек, вовсе не обязан реагировать с математической точностью на возникающие паттерны. То, что срабатывало в прошлом по определенному сценарию, может в будущем пойти по другому, просто потому, что силы, создавшие паттерн, отличаются от тех, что создавали его в прошлом. Исходные графики похожи, а силы, влияющие на цену – нет, а потому и развитие ситуации может пойти по иному пути. Теханализ этих сил не видит.

Именно поэтому, допустим, пробой «бычьего треугольника», дававший в прошлом 80% движения цены по направлению пробоя, начинает вести себя менее предсказуемо – то уходит в боковое движение вместо роста, то отскакивает обратно, создавая эффект ложного пробоя, а процент технически правильного движения уменьшается до 70%, потом до 60%… и в конце концов выясняется, что этот паттерн больше не работает.

Рынок самообучаем, и то, что простые паттерны перестают срабатывать, а им на смену приходят все более и более сложные модели – неизбежность.

Фундаментальный анализ

Необходимость понять, какие именно силы воздействуют на цену – вот что лежит в основе фундаментального анализа. Уровень процентных ставок, инфляция и безработица, темпы роста ВВП и наполняемость бюджета, динамика фондовых рынков и даже прогноз погоды – в ход идет всё.

В отличие от теханализа, фундаментальный анализ пытается дать ответ на вопрос «почему?». Почему цена движется в ту или иную сторону, что послужило причиной? Сложность же заключается в том, что количество переменных, требующих обработки, увеличивается многократно, а сложность прогнозных моделей требует наличия серьезных вычислительных ресурсов.

На валюты влияние перечисленных факторов хорошо изучено. К примеру, перегрев экономики приводит к повышению процентных ставок и удорожанию валюты, рост спроса на сырье повышает спрос и на валюты экспортоориентированных стран, и т.д. Однако построить надежную модель, использующую только фундаментальные данные, крайне сложно, поскольку приходится учитывать и силу воздействия, и взаимозависимость факторов воздействия между собой.

Что ждет крипторынок

На текущий момент криптовалюты находятся в уникальной ситуации. Они еще не интегрированы в реальную экономику, поэтому объективные причины, влияющие на спрос и предложение, для них едва начинают обретать хоть какое-то значение.

Криптовалюты на текущем этапе представляют собой почти чистый инвестиционный инструмент, спрос на который определяется в меньшей степени технологическим прогрессом и в значительно большей – психологией инвесторов. В крипторынок инвестируют те, кто готов пойти на высокий риск с целью получить кратный прирост своих средств в будущем, а значит, колебания крипторынка в большой степени зависят от информационного фона и настроя игроков.

Эти факторы – благодатная почва для теханализа, который на таких девственно чистых инструментах как раз и раскрывает свои сильные стороны. Фактически, движение криптовалют определяет коллективное бессознательное, а оно, как известно, подчиняется тем же законам, что и природа. Поэтому 8 импульсных и коррекционных волн по Эллиоту и выход на новый тренд так похож на девятый вал морского прибоя, поэтому в рыночных графиках разных таймфреймов находят фрактальность ну точно как в физической картине мира, уровни поддержки и сопротивления рассчитываются по числам Фибоначчи, распределение ордеров соответствует нормальному закону и т.д.

Пока влияние процессов, вытекающих из экономических законов на крипторынок минимально, его движение можно прогнозировать с помощью теханализа. Чем больше криптовалюты будут интегрироваться в реальную экономику, чем больше на котировки будет оказывать влияние не спекулятивный спрос и предложение, а объективные экономические факторы, тем сложнее будет даваться прогнозирование традиционными методами, и тем сложнее будут методы прогнозирования.

Источник: hyipstat.top