Содержание

Друзья, раз мы часто трейдим на Bitmex, то было бы логичным написать и про несколько инструментов для хеджирования. А именно – поговорим о свопе и фьючерсе на бирже Bitmex и как эти инструменты связаны с хеджированием Вашего депозита/позиции. Для начала разберем, что значит каждое из этих понятий.

Своп

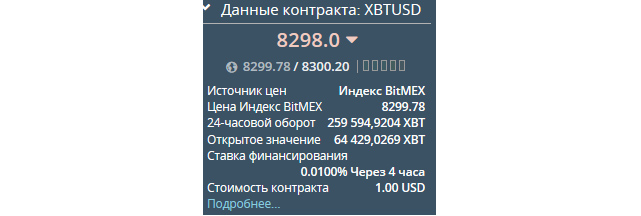

Своп – это бессрочный контракт на биткоин (BTC) с обозначением XBT (это обозначение ввела биржа Bitmex). XBT равно BTC. Полное обозначение контракта на бирже и на платформе Tradingview – XBT/USD. 1 контракт равен 1$.

Что значит – контракт бессрочный? Это значит, что у него нет времени экспирации и Вы можете держать позицию 5 минут, 1 день или месяц/год. В качестве базовой цены контракта по XBT/USD используется индекс BitMEX. Это равновзвешенный индекс, использующий цены XBT/USD на биржах Bitstamp и GDAX в USD. Доля каждой биржи в индексе – 50%.

Помимо этого, на бирже введена маркировочная цена. Вот что пишет сама биржа по этому моменту:

BitMEX использует уникальную систему маркировки справедливой цены, направленную на устранение ненужной ликвидации позиций с высоким уровнем кредитного плеча. В случаях манипулирования ценами, низкой ликвидности, или когда цена маркировки в силу высокой волатильности колеблется вне зависимости от значений индекса, эта система предотвращает необязательные ликвидации. С этой целью в процессе маркировки контракта вместо последней цены используется справедливая цена.

В бессрочных контрактах справедливая цена равна цене на базовый индекс плюс ставка базиса финансирования с учетом фактора временного распада.

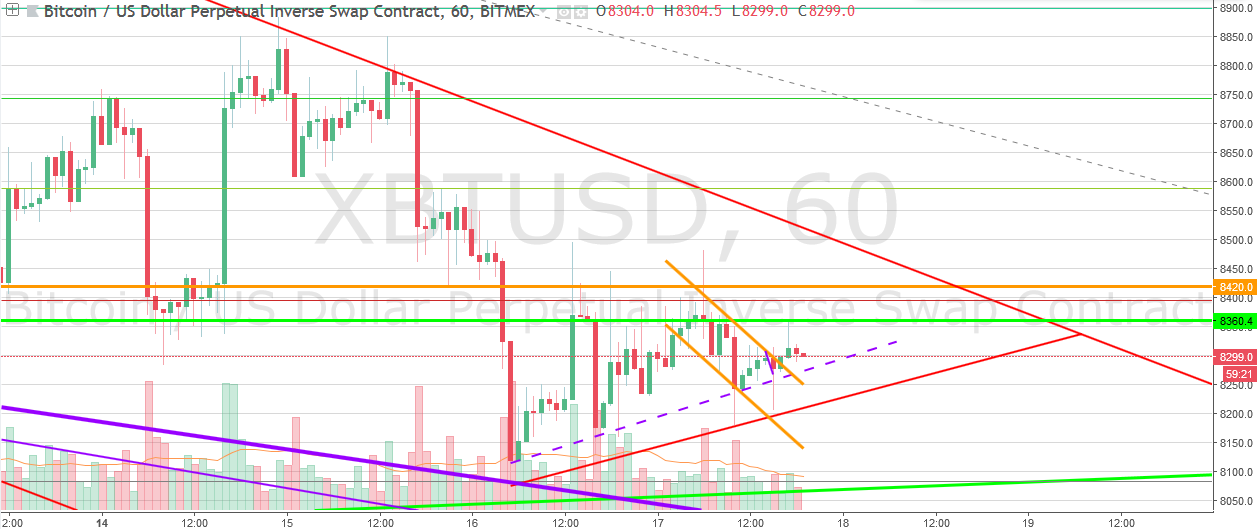

На графике эти две цены обозначены так:

Красная цена – это текущая, рыночная. Фиолетовая – маркировочная цена. По первой цене ведутся торги по лимитным и рыночным ордерам. По второй цене – исполняются ликвидации, если таковые имеют место быть.

На контракте вида «своп» есть приятный (и не всегда) инструмент финансирования. Биржа Bitmex позиционирует себя как площадка с торгами Р2Р. Простыми словами, при наличии больших позиций у одной из сторон быков/медведей – те, кто «сильнее», платят тем, кто слабее. Финансирование происходит каждые восемь часов в 04:00 (UTC), 12:00 (UTC) и 20:00 (UTC). Списание или начисление финансирования осуществляется, только если у вас открыта позиция на момент наступления одной из временных меток. В случае закрытия позиции до наступления одной из этих временных меток списание или начисление финансирования не происходит.

Размер финансирования рассчитывается следующим образом:

Финансирование = размер позиции * ставка финансирования

Сумма позиции не зависит от величины кредитного плеча. Например, при наличии 100 контрактов по XBT/USD финансирование списывается/начисляется на основе номинальной суммы этих контрактов и никак не связано с тем, какая маржа установлена по данной позиции.

Когда ставка финансирования положительная, владельцы длинных позиций (лонги) выплачивают процент владельцам коротких позиций (шортам). Когда ставка отрицательная — наоборот.

«Небольшая подсказка. Если у Вас нет позиции и процентная ставка очень большая для лонгов/шортов – пробуйте после выплаты фондирования (ровно по закрытию) – зайти в противоположную от фондирования позицию. Платили лонгам – зайдите в шорт, платили шортам – зайдите в лонг. 70-80% вероятности профитных сделок. И не забывайте стопы ставить».

Процент финансирования можно посмотреть ниже кредитных плеч:

Чтобы узнать приблизительный % финансирования в следующие 8 часов – наведите курсором на ставку:

Как видите, лонги платят шортам 0,01% в ближайшие 4 и 12 часов. Ставка в ближайшие 12 часов еще может поменяться, в зависимости от рыночной ситуации. Малая ставка – обычно значит паритет/флэт. Что мы и видим на графике в текущее время (последние дни идет палко-трейдинг, на малых таймфреймах — флэт):

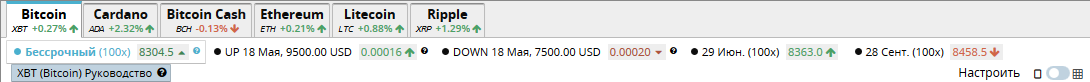

На бирже Bitmex контракт своп обозначен бессрочным:

Фьючерсы

Теперь рассмотрим фьючерсный контракт.

Фьючерсные контракты – две вкладки справа – 29 июня и 28 сентября.

Фьючерсный контракт является производным финансовым инструментом, который представляет собой договор купли-продажи базового актива: товара, валюты или другого продукта по заранее определенной цене в указанное в будущем время. По истечении срока фьючерсы исполняются либо поставкой базисного актива (поставочные фьючерсы), либо наличными (расчётные фьючерсы).

BitMEX предлагает несколько продуктов в форме расчетных фьючерсов.

Фьючерсы не требуют внесения 100% маржи, что позволяет торговать с кредитным плечом до 100х по некоторым контрактам. Все значения маржи на BitMEX деноминированы в биткоинах, что позволяет трейдерам спекулировать на будущей стоимости контракта, используя только биткоины.

Как Вы уже смогли понять с обозначений на вкладках – один фьючерс истекает 29 июня, а второй — 28 сентября. После экспирации первого фьючерса – биржа вводит новый с новой датой экспирации. Обычно фьючерсы на биткоин вводятся со сроком экспирации 6 месяцев.

Теперь очень важный момент. Фьючерс исполнится по маркировочной цене в момент, когда наступит экспирация. Если же Вы закроете позицию ранее по лимитному/рыночному ордеру, то контракт считается закрытым.

Рекомендую следить за ценой фьючерса и маркировки, чтобы Ваша позиция всегда была в сохранности.

В фьючерсных контрактах справедливая цена равняется цене на базовый индекс плюс среднегодовая ставка базиса справедливой стоимости, известная как справедливый базис (%).

Важный момент. Цена на своп и фьючерс может быть равна друг другу, а может иметь разницу в 500-700$ как вверх, так и вниз или больше. Чаще это плюсовая разница.

Хеджирование

Теперь рассмотрим варианты хеджирования позиции. Для этого запишите себе какие есть обозначения фьючерсов:

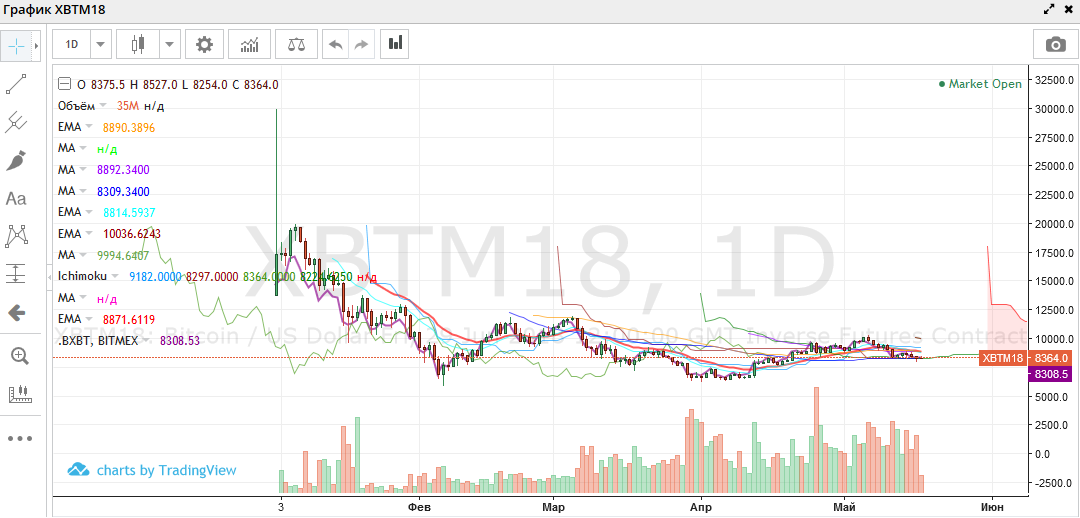

- XBTM18 – июньский фьючерс;

- XBTU18 – сентябрьский фьючерс.

В знакомой нам платформе Tradingview вводите это значение фьючерса за вычетом свопа XBTUSD.

К примеру, XBTM18-XBTUSD. Вот результат:

В начале запуска этого фьючерса положительная разница со свопом была 14728$. Это было 2 января 2018 года. Все понимают, что это момент открытия торгов и он не всегда объективен, но есть значения (на графике таймфрейм 1D), где премия составляет 2000-2500$. А есть и разница в -262$.

XBTU18-XBTUSD:

Как же хеджировать позицию?

Обычно, первый вариант – это открытие встречной позиции. Скажем, на свопе Вы открыли лонг, а на фьючерсе – шорт. То есть делаете контртрейд. При этом в $ вы находитесь в «нуле» относительном, но в битках по одному из трейдов теряете, по второму – зарабатываете.

Второй вариант – хедж не в долларах, а в попытке заработать на тренде. Скажем, идет четкий медвежий тренд (с января месяца) и премия на фьючерсе более 2000$. На свопе Вы открываете лонг, на фьючерсе – шорт. Прибыль в XBT по фьючерсу перекроет потери по лонгу на свопе.

И наоборот. Тренд бычий, а спред по фьючерсу – минусовый. На свопе у Вас шорт, на фьючерсе – лонг.

Важно запомнить, чем больше спред – тем быстрее он «пытается» вернуться в разницу 50-100$ между свопом и фьючерсом.

Когда спред в плюсе – шорт фьючерса более рационален. Когда спред в минусе – лонг принесет Вам профита больше.

Ликвидность в стаканах на свопе и фьючерсе также разная. Выше она именно на свопе. Причина – не все знают, как торговать фьючерс, и момент экспирации не всегда понятен новичкам.

Друзья, учитесь и зарабатывайте! Удачи.