Содержание

Любой новичок, который приходит на финансовые рынки в надежде заработать, испытывает вполне понятный стресс. Причина его очевидна – необходимость принимать решения, которые могут привести к убыткам, для новичка вдвойне неприятна, поскольку у него еще недостаточно опыта и понимания рынка, чтобы принимать взвешенные решения с минимальным риском.

Чтобы минимизировать риски и снизить стрессовую нагрузку, необходимо придерживаться торгового плана. Чем хорош план? Он представляет собой алгоритм действий в то или иной ситуации, просчитанные варианты, которые во многом выполняются механически. Таким образом исключается необходимость все время пересматривать свои решения, снижаются сомнения в правильности выбора, снимается ненужная нагрузка.

Страх и жадность

Много пишут о том, что трейдером управляют две эмоции – страх и жадность. Да, это так, но нужно их рассматривать применительно к собственному характеру:

- Уверенный в себе человек будет входить в рынок позже, дожидаясь подтверждения сигнала, и выходить тоже позже. Он склонен затягивать решение, рассчитывая «снять по максимуму».

- Неуверенный в себе зачастую входит слишком рано, боясь пропустить сигнал, и выходит также слишком рано – «а вдруг все сейчас развернется?». Такой человек склонен действовать импульсивно, и довольствуется малой частью прибыли из страха упустить и её.

У каждого свои слабости, а потому разработка торгового плана и следование ему позволят обуздать эти две эмоции и действовать более хладнокровно и расчетливо.

Еще один важный момент. Технический анализ на этапе ICO, на этапе начала торговли абсолютно непригоден по двум причинам:

- первая – недостаточно истории для построения графиков;

- вторая и более существенная – ненасыщенность рынка криптовалют в целом.

Фактически мы имеем дело с новой отраслью экономики, её предел развития неясен, соответственно, неясны границы экспансии криптовалют в мир мировых финансов. Крипторынок может вырасти в десятки раз, но где предел и какая будет траектория у этого роста – не скажет пока никто. Технический же анализ хорош только для сбалансированного рынка, только на таком рынке соблюдается формальные методы построения импульсных и коррекционных волн, уровней поддержек и сопротивлений.

Таким образом, идеальных решений по торговле не существует, а на крипторынке и подавно. Значит, нужно придерживаться такого плана, который позволит минимизировать риски и с учетом этого качества.

Формирование портфеля

Итак, у вас есть инвестиционный капитал, и вы стоите перед выбором – какие монеты купить.

Для начала нужно поделить свой инвестиционный капитал на 3 части, скажем, в пропорции 40/40/20. После этого выбираем первую монету для покупки.

Нельзя выбирать монету, которая находится на сильной фазе роста. Чем сильнее импульс, тем ближе коррекция, это правило действует железобетонно, на любом инструменте и на любом рынке. Также нельзя покупать монету, которая рынку еще неизвестна. Она может выстрелить, а может и нет, и торговля в результате превращается в рулетку.

Для первого входа нужно применить правило арбитража. Что такое арбитраж на финансовых рынках? Это сравнение относительного роста нескольких активов между собой. К примеру, вы выбираете первую монету для портфеля из первой пятерки – Bitcoin, Ethereum, Ripple, Bitcoin Cash, Litecoin. Вы сравниваете их скорость роста, скажем, за последний год, и выбираете ту, которая в меньшей степени реализовала свой потенциал. Конечно, вы можете ошибиться, но наша задача на этом этапе – всего лишь снизить вероятность нарваться на коррекцию.

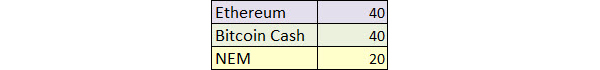

Допустим, вы выбрали эфир – он рос медленнее других. Вы покупаете его на 40% от своего инвестиционного капитала, и у вас, таким образом, сформирована первая позиция портфеля.

Затем переходим к следующей позиции, для чего также применяем правило арбитража, чуть расширив список монет, то есть из ведущей десятки монет вновь выбираем ту, которая выросла в меньшей степени, чем остальные. Предположим, что вы, проанализировав рынок, выбрали Bitcoin Cash – его потенциал, как вам кажется, выше чем у классического биткоин. Имейте в виду – это ваш выбор, а не чей бы то ни было! Вы покупаете эту монету еще на 40% от инвестиционного капитала.

Оставшиеся 20% вы можете вложить в монету, которая не входит в десятку крупнейших, но обладает, по вашему мнению, хорошим потенциалом. Вы мониторите рынки, читаете новости, и наконец выбираете NEM – самую популярную валюту в Японии, имеющую потенциал для взрывного роста. Вы тратите на нее оставшиеся 20% от инвестиционного капитала.

Итак, у вас портфель из трех монет. Две из них входят в группу лидеров, одна – новая, но вполне перспективная. Вы сделали выбор, реализовали его. Не нужно сомневаться или что-то менять после покупки, эта суета не приведет ни к чему хорошему, а вот время и нервы заберет обязательно. Да, вы можете нарваться на коррекционную фазу и стоимость портфеля просядет, но вы ведь находитесь на крайне рисковом рынке, и здесь глубокие коррекции – в порядке вещей.

Продолжаем мониторить рынок

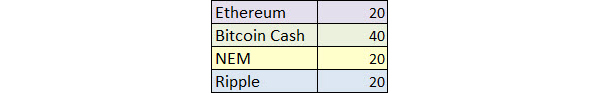

Затем вы ждете. Не суетитесь, пытаясь что-то купить еще. Не продаете и не выходите в кэш. На провалы не реагируете. Наша задача – дождаться опережающего роста какой-нибудь из трех позиций. Как только вы увидели этот импульс, ждете его примерного окончания и продаёте эту монету, одновременно купив либо одну из самых отстающих в нашем портфеле, либо новую привлекательную монету, уже четвертую. Продать можно, конечно, не полностью всю позицию, а, скажем, половину, а ваш портфель примет следующий вид:

Таким образом, мы сформировали один из параметров торгового плана – продавать наименее привлекательную монету с одновременной покупкой наиболее привлекательной.

Вот таким образом нужно постоянно мониторить рынок в поисках торговой идеи. Невозможно точно рассчитать, когда же монета остановит свой рост, но вам это и не нужно, достаточно дождаться опережающего роста относительно других монет, и в тот момент, когда вам покажется, что рост на исходе – треть или половину от монет обменять на ту, что еще не реализовала потенциал.

Таким образом, соблюдение этой схемы избавит вас от мучительного выбора – когда продавать монету на росте. Портфель будет расти равномерно, а ваша задача будет сводиться к тому, чтобы мониторить рынок криптовалют и все время держать про запас пару-тройку монет для покупки.

Когда выводить в наличные?

Если этот процесс настроен правильно, то через некоторое время обнаружится, что портфель уверенно растет. Нужно ли прибыль переводить в кэш? И если да, то когда?

Возможно, вы пришли к выводу, что какая-то монета из вашего портфеля дала хорошую прибыль. Но поскольку вы не уверены, что рост завершен, вы можете закрыть половину от позиции, а часть придержать в наличной форме, если у вас нет кандидата для покупки. Ваш портфель станет выглядеть так:

Вы можете создать еще одно правило, исходя из личных предпочтений, к примеру, 1 раз в месяц выводить 1% от стоимости портфеля и покупать на эти деньги нечто более традиционное, например, акции Газпрома или Полюс-золота. То есть 1% ежемесячно переводить из спекулятивного рынка в менее доходный, но более надежный. Этим вы добьетесь психологического комфорта, ведь у вас будет расти и портфель криптовалют, и уверенность в правильности действий, поскольку вы начнете формирование основы для долгосрочной финансовой стабильности.

Конечно, вы можете выбрать другую схему, это на ваш личный вкус. Вы можете держать в портфеле 2 валюты или 10. Вы можете выводить не 1% ежемесячно, а 5%. Это ваше личное дело.

Главное – это продумать схему и строго её придерживаться. Таким образом, вы снимете с себя лишнюю нагрузку, избавитесь от мучительных раздумий «пора или не пора», а время посвятите мониторингу рынка в целом и нечастой оптимизации своего портфеля. Конечно, вы иногда будете принимать плохие решения, брать меньше прибыли, чем могли бы, но на долгой дистанции такой подход даст результат значительно лучше, чем интуитивная торговля «здесь и сейчас».

(голосов: 3, средняя оценка: 3,67 из 5)

(голосов: 3, средняя оценка: 3,67 из 5)