Содержание

- Предыстория

- Цена учитывает все

- Доу и рыночные тренды

- Существует три вида трендов

- Тренды и мультифреймовый анализ

- Тренд считается активным, пока не появится весомый сигнал о его завершении

- Основной тренд: 3 фазы

- Объемы должны поддерживать (подтверждать) тенденцию

- Рыночные индексы должны подтверждать друг друга

- Наследие Доу

Чарльз Доу был не только отличным журналистом, но и прекрасно разбирался в техническом анализе на фондовом рынке. По мере появления новых финансовых рынков (форекс, криптовалюты) трейдеры осознали, что базис теории Доу применим не только к акциям. Концепция оказалась настолько гибкой, что спекулянты стали развивать наследие Чарльза для минимизации убытков, создавая новые и дополняя старые положения теории.

Далее мы поговорим о шести рыночных принципах, на которых базируется весь современный мир технического анализа. Чарльз Доу потрудился разработать их для нас — мы же постараемся разобраться с этими наработками.

Предыстория

К сожалению, труды Доу так и не были опубликованы за время его жизни. Доу умер сравнительно молодым, в возрасте 51, и после его смерти последователи концепции принялись за ее доработку. Уильям Гамильтон, Роберт Риа и Джордж Шефер коллективно отредакрировали материалы, придав черновикам Чарльза смысла. Именно эти труды легли в основу самой популярной на сегодняшний день теории — теории рынков Доу.

Идея о том, что рынок можно прогнозировать, используя лишь графики, была революционной, и многие инвесторы 20-го века мгновенно ее раскритиковали. Чего нельзя сказать сейчас — с помощью технического анализа, построенного на концепциях Доу, люди зарабатывают деньги на самых разных рынках, дополняя его множеством различных инструментов.

Сам же Доу никогда не считал свои исследования отдельным «руководством». Он говорил, что для качественного анализа необходимо совмещать ТА с другими видами анализа (фундаментальный, индикаторный и т.д.).

Всего теория включает 6 принципов, о которых мы поговорим далее.

Цена учитывает все

Рынок предлагает нам всю доступную информацию в одном месте — цене на актив. Котировки учитывают в себе все: начиная от новостей о выпуске продукта и заканчивая регулированием и запретами. Иными словами, цена — это совокупность всей рыночной информации, будь то эмоции, показатели технических индикаторов, новости и даже непредвиденные явления, вроде землетрясений и цунами.

Как только выходит новость, рынок реагирует на нее моментально (или в течение определенного периода), отражая новую стоимость актива. Этот пункт пересекается с гипотезой о рыночной эффективности.

Вывод, который можно сделать:

Современный технический анализ построен на анализе цены. Поскольку цена учитывает все, ТА — полноценный вид анализа, что отлично дополняется фундаментальным, индикаторным или любым иным типом прогнозирования цен.

Доу и рыночные тренды

Доу очень много времени уделял изучению трендов на фондовом рынке. Следующие 3 пункта будут посвящены исключительно информации о тенденциях на разных рынках.

Существует три вида трендов

На практике действительно оказывается, что существует несколько типов тренда. Вместе они составляют общую картину происходящего. Каждый профессиональный трейдер на Уолл-стрит знает о том, что тенденции делятся на:

- основные или первичные;

- второстепенные (откаты в тренде);

- незначительные или минорные.

Тренды и мультифреймовый анализ

Умение различать тренды и работать в их пределах — важный навык, который не стоит недооценивать. С пониманием трендов приходит необходимость в их классификации и формализации информации. Благо, Доу сделал это для нас еще 100 лет назад.

Когда дело доходит до анализа графика, мы всегда начинаем со старшего таймфрейма — недельного или месячного:

Доу писал, что ключевой (общий) тренд может длиться от года и более. В реальной мире тренды-тяжеловесы могут существовать на протяжении нескольких лет.

Общие тренды довольно неповоротливые. Отсюда следует еще одно важное наблюдение Чарльза.

Тренд считается активным, пока не появится весомый сигнал о его завершении

Сколько денег теряют новички, пытаясь поймать «вершину» и «дно» рынка! А ведь всего этого можно избежать, прочитав заметки Доу о трендах. Конечно, в действительности тяжело найти настоящий разворот, но еще тяжелее понять, какой именно тренд (долгосрочный, промежуточный, краткосрочный) разворачивается, и как это отобразится на младших и старших ТФ.

Тем не менее с получением необходимого опыта вы научитесь находить развороты трендов и пользоваться мультифреймовым анализом.

Выше в качестве примера был приведен недельный график Apple. На нем отчетливо видно 2 разворота: с восходящего на нисходящий, а затем — снова разворот вверх. Представим, что это — наш рабочий график со среднесрочной (второстепенной тенденцией). Тогда основной тренд будет находиться на месячном ТФ и выглядеть следующим образом:

Видно, что разворотом тренда и близко не пахло — на месячном ТФ это всего лишь очередной нисходящий откат.

Завершая тему мультифрейма и тенденций, рассмотрим минорный (незначительный) тренд Apple на дневном ТФ:

Дневной фрейм сослужил нам отличную службу, рассказав о следующем:

- Внутри этого ТФ есть свой тренд с откатами.

- Это — детализация недельного графика.

- Мультифреймовый анализ работает на ура — линия тренда, нарисованная на 1W ТФ, стала поддержкой для цены на 1D ТФ.

Но на этом знания о тенденциях не исчерпываются — впереди ждет много нерассмотренных вопросов.

Основной тренд: 3 фазы

Каждый отдельно взятый тренд за свою жизнь проходит 3 фазы развития. Бычий и медвежий рынок отличаются, но фазы на них имеют один и тот же смысл.

Фазы бычьего рынка:

- накопление;

- публичное участие (фаза больших движений);

- распределение (реализация).

Фазы медвежьего рынка носят другие названия: распределение, публичное участие, паника (отчаяние).

Рыночные фазы — это также не что иное, как повторяющиеся паттерны, которые подлежат анализу и торговле. Рассмотрим на примере дневного чарта золота:

Из графика видно, что фаза накопления — это обычный флет. Ордера собираются вблизи, покупатели и продавцы торгуют от одних и тех же цен. Часто фаза накопления становится началом нового восходящего (или нисходящего) тренда, как на примере выше.

Фаза публичного участия означает выход на рынок большей части трейдеров. В случае с восходящим трендом, многие считают, что худшее уже позади, а цены все еще низкие. Таким образом случается пробой консолидации и начало «участия» новых инвесторов.

Когда же наступает фаза реализации, или как многие любят ее называть, фаза паники, многие игроки уже зафиксировали свои позиции (продали то, что купили дешево) и забрали профит с рынка. Многие инвесторы, очарованные трендом, не желают признавать его завершение и не переводят бумаги или активы в наличные, тем самым подвергаясь высокому риску. Когда рынок начинает падать, они панически закрывают свои ордера (продают), тем самым лишь ускоряя и без того быстрое падение.

Объемы должны поддерживать (подтверждать) тенденцию

Если верить словам Чарльза Доу, в этом утверждении несложно разобраться. Достаточно установить на график объемы и следить за их изменениями по ходу движения тренда.

На TradingView объемы выставляются очень просто:

- Открываем вкладку «Indicators» на верхней панели инструментов.

- Ищем в поиске «Volume».

- Применяем индикатор.

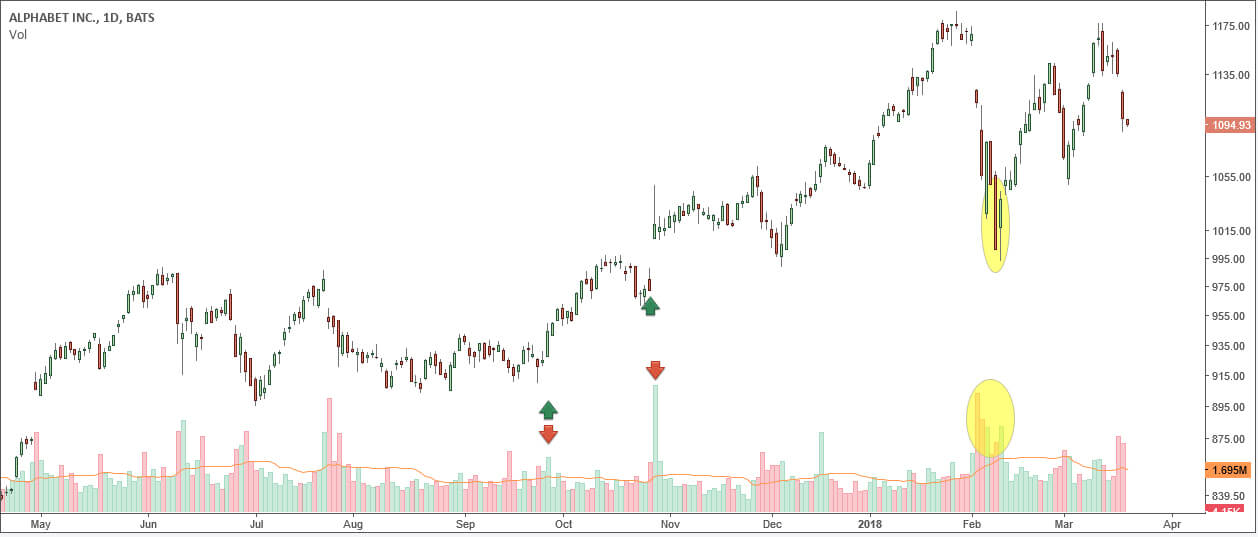

На что стоит обращать внимание? Рассмотрим на примере акций Alphabet (Google).

Что хотел нам донести Доу, говоря, что объемы должны подтверждать тренд? На скриншоте выше у нас полным ходом идет восходящий тренд, а значит, объемы торгов должны повышаться, особенно в разворотных местах. Если взглянуть на график, видно, что по мере развития тренда растут и объемы, а в контр-тренде показатели «volume» не такие высокие.

На самом деле объемный анализ — отдельная отрасль, которой стоит уделить немало времени и сил, чтобы разобраться и достичь компетенции.

Нет лучшего подхода или анализа, зато есть адепты и практикующие трейдеры, успешно использующие эти инструменты.

На заметку трейдеру. Объемы по торгам отсутствуют на рынке форекс, на фонде и криптовалюте они есть.

Далее мы рассмотрим последний пункт «наследия» Доу, касающийся биржевых индексов.

Рыночные индексы должны подтверждать друг друга

В наше время существует ряд биржевых индексов (и не только биржевых), которые описывают целый сектор или экономику всей страны. Для США ключевыми индексами (средними) являются:

- DJA (Dow Jones Composite Average), отслеживающий 65 значимых компаний;

- S&P 500 (Standard and Poor’s 500) — 500 крупнейших компаний NYSE и NASDAQ, покрывающих по капитализации около 75% фондового рынка;

- NASQ или NASX: индексы крупнейшей фондовой биржи NASDAQ.

На примере ниже отображены линейные котировки двух индексов, существующих и по сей день: DJA (Dow Jones Composite Average) и DJI (Dow Jones Industrial Average). С первым вы уже знакомы, а второй индекс отражает состояние акций всех отраслей, за исключением транспортной и коммунальных услуг. Разбираться во всех индексах вовсе незачем, это приходит по мере набора опыта.

И хотя индексы включают разные компании (некоторые дублируются), котировки «средних» ведут себя одинаково. Для наглядности мы построили линии тренда для каждого из них. Видно, что угол наклона линии также практически идентичен — значит все в порядке.

Если же индексы расходятся, такое явление называют дивергенцией, и означает отсутствие ярко выраженной тенденции.

Наследие Доу

Нужно отдать должное не только Чарльзу Доу как создателю столь ценной и универсальной информации, но и контрибьюторам, упомянутых в начале обзора. Ведь если бы не они, наследие великого журналиста могло оказаться и вовсе утерянным, не говоря уже про какую-либо систематизацию.

Рынки не стоят на месте, они постоянно меняются. Инструменты анализа также подвергаются изменениям, но базис остается тем же, что и 100 лет назад — ведь рынком до сих управляют эмоции и жажда заработать денег во что бы то ни стало.

Пособие, представленное в этой статье, нужно обязательно адаптировать под себя. Нельзя слепо применять полученные знания. Идеальным вариантом будет отработка любого инструмента на протяжении хотя бы полугода.

Источник: profitgid.ru