Содержание

- Биткоин как индекс всего рынка

- Индексы криптовалют: есть ли практический смысл?

- Анализ капитализации биткоина: о чем говорят проценты?

- Институционалы: причина и следствие пессимизма

- Киты на рынке: угроза или подсказка?

- Новости — драйверы рынка

- Фундаментальный чек-лист профессионального трейдера

- Финал

Ежедневные изменения курса BTC становятся причиной сотен и тысяч запросов на тему «анализа биткоина». В то же время рынок лидирующей криптовалюты постоянно изменяется, и проводить фундаментальный анализ криптовалют становится тяжелее.

Какие современные факторы заслуживают внимания при анализе BTC? С помощью каких метрик трейдеры оценивают потенциал криптовалюты?

Наша цель: трансформировать данный материал в чек-лист для трейдинга. Сверяйтесь с каждым пунктом и анализируйте криптовалюту bitcoin, как профессионал.

Биткоин как индекс всего рынка

Не будем много времени уделять этому пункту. Bitcoin служит средством обмена и посредником между фиатными деньгами и альткоинами. Другими словами, прежде чем купить альтернативную криптовалюту, вам понадобится приобрести BTC. Вот почему курс всех криптовалют связан с биткоином.

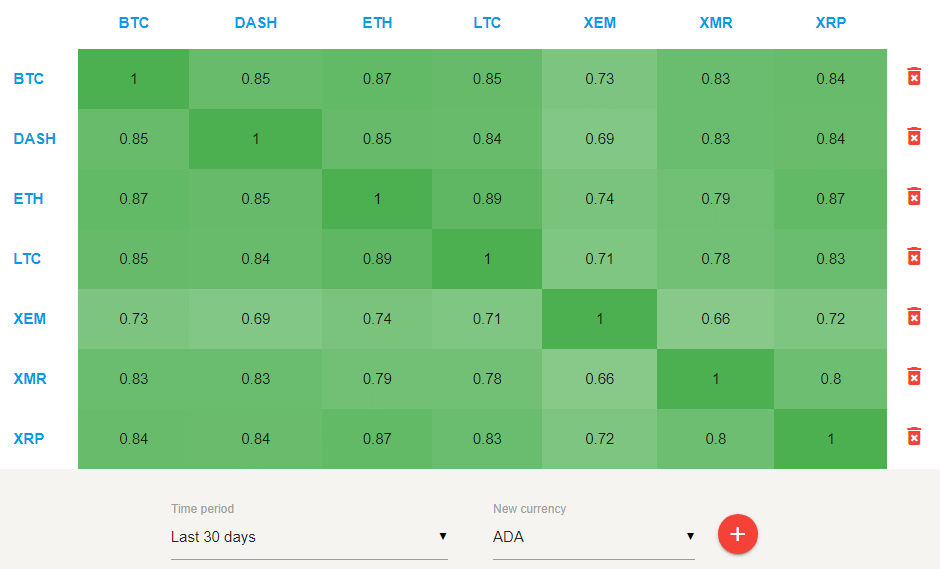

Недавно под руку подвернулся очень удобный инструмент для отслеживания корреляции между крипто-активами (скриншот сделан с него же). Можно добавлять и удалять монеты, сравнивая их между собой. Пользуйтесь на здоровье.

Если вы понятия не имеете, для чего эта матрица, мы лаконично укомплектуем ответ в 2 предложения:

- Взаимозависимость (корреляция) двух криптовалют говорит о том, что они двигаются в одном и том же направлении.

- Из первого пункта следует производная формула: торговля коррелирующими активами несет в себе двойной риск. Если вы одновременно ставите на повышение (понижение) двух монет, чьи котировки движутся синхронно, вы можете как заработать, так и потерять вдвое больше.

Совет аналитиков ПрофитГид: торгуйте коррелирующие монеты, когда чертовски уверены в собственной правоте.

Индексы криптовалют: есть ли практический смысл?

По аналогии с фондовым рынком некоторые энтузиасты решили обзавестись криптовалютными индексами. Говоря простыми словами, выбирается несколько криптовалют, суммируется их текущая рыночная стоимость (курс) и делится на количество. Выборка активов преимущественно проходит между наиболее укрепленными представителями рынка. В результате получаем усредненное значение, дающее общее представление о всем секторе. Своего рода скользящая средняя по рынку.

Погодите, а биткоин чем не среднее?

У рыночных индексов своя специфическая задача — отслеживать усредненный доход со всего рынка и защищать от просадок отдельных активов. К примеру: биткоин вырос на 10%, но при этом ripple не желает идти вверх — вкладчики потеряли на нем 7%. Вполне себе реальная картина, не так ли?

Откроем вам небольшую тайну: «розница» редко может себе позволить закупиться широким разнообразием криптовалют. Зачастую они холдят 1-3 монеты. Представьте, что все они падают в цене. Ситуация неприятная, но весьма реалистичная.

А вот если бы они диверсифицировали свой портфель, то не попали бы в столь неприятное положение. Или вложились в рыночной индекс, что дает средний доход по рынку. В нашем гипотетическом примере средний доход по рынку составил бы 3% — цифра скромная, но способна уберечь от непредвиденных просадок, верно?

Признаю, индекс не такой уж бесполезный. Где вложиться?

Фактически, индекс служит хеджированием рисков. Оказывается, на защите от потерь еще можно заработать. Заинтересованы?

По хорошему счёту, криптовалютные индексы достойны отдельного обзора. Мы же назовем несколько наиболее известных из них:

- Bittwenty;

- Coinbase Index Fund;

- Crypto20;

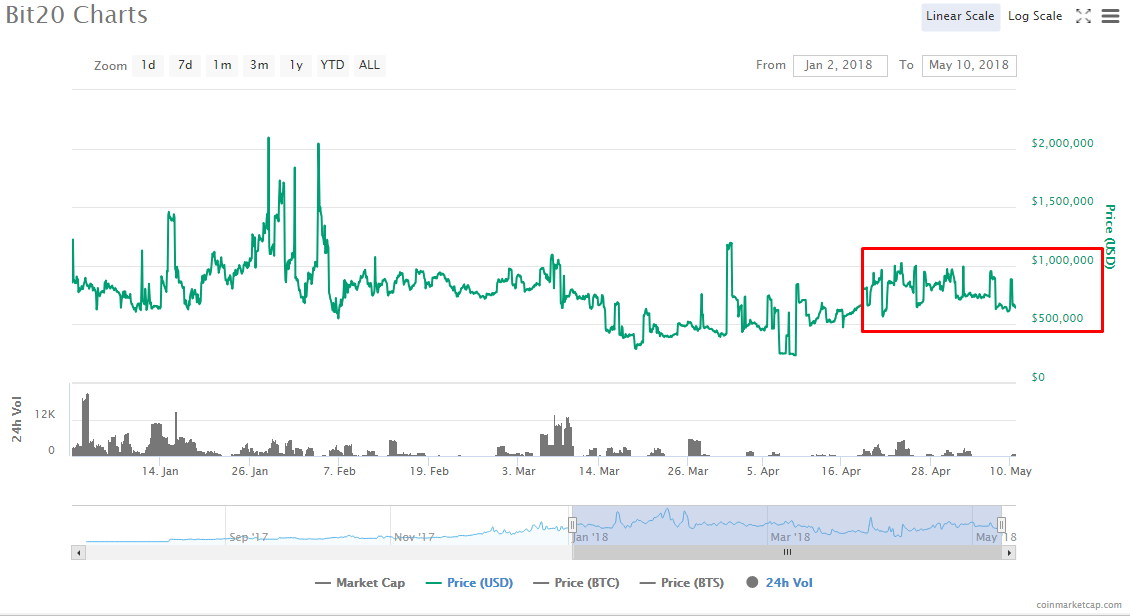

В качестве наглядного примера взгляните на индекс Bittwenty под названием Bit20 (тикер BTWTY):

Сразу бросается в глаза, что котировки по внешним признакам отличаются от bitcoin. Хороший знак: нет корреляции, портфель распределен по разным монетам — риски ниже.

С волатильностью всё в порядке: последний месяц цена скользила в диапазоне $500—$1000. На такой разнице цен действительно можно было заработать.

Сразу предупредим, что в индексы не стоит вкладываться слепо. Для начала рекомендуется внимательно изучить содержание «портфеля», и лишь после принимать инвестиционные решения.

Подсказка: чем меньше BTC в индексе и больше разнообразных альткоинов — тем безопаснее.

Начали за здравие …?

А кончили хеджированием, без которого в 2018 году при «нормальных» (объемных) вложениях в биткоин не обойтись. Инвестиции в криптовалютные индексы прибавят уверенности и прекрасно диверсифицируют портфель, добавив вам пару часов крепкого сна.

В качестве защиты от рисков, связанных с падением bitcoin, можно инвестировать в альткоины. Особенно актуальны сейчас инвестиции в ICO: ознакомьтесь с базисом в нашем Центре Обучения инвесторов.

Анализ капитализации биткоина: о чем говорят проценты?

На самом деле рыночная капитализация отдельно взятого актива — не самая надежная метрика для проведения фундаментальной оценки. Тем не менее, общее рыночное настроение прекрасно описывается капитализацией (market cap); в то же время она позволяет выявить долгосрочные перспективы на рынке.

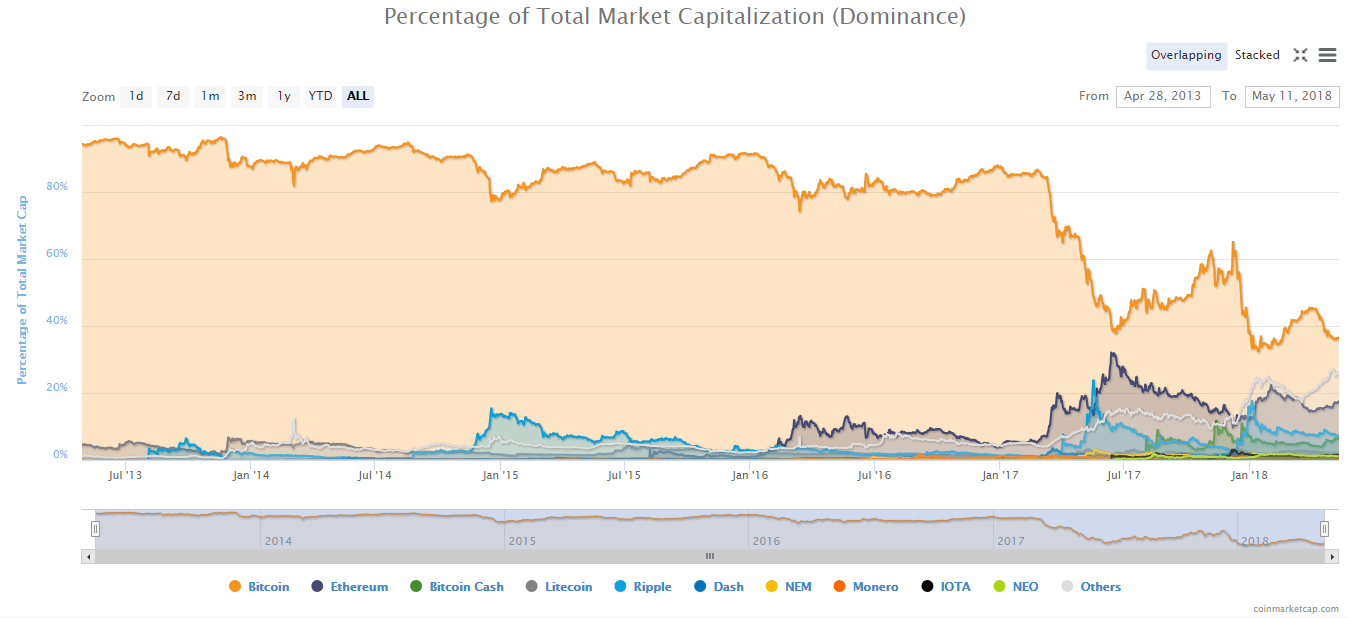

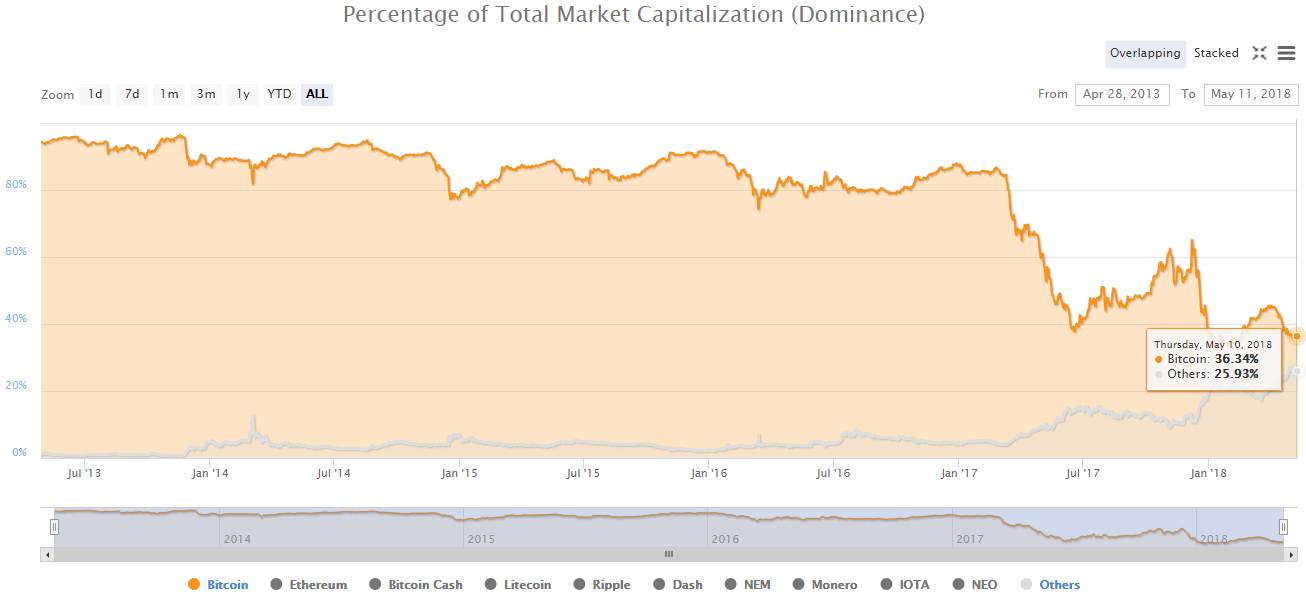

Ниже представлен скриншот с данными о доминировании отдельно взятых активов крипто-рынка. Какие закономерности на графике вы видите?

Аналитики ПрофитГид заметили ряд констант — что скажете по этому поводу?

- Существует обратная корреляция между эфиром (ETH / BTC) и биткоином (BTC / USD): как только растет один, падает другой, и наоборот.

- Когда капитализация биткоина ослабевает, в противовес увеличиваются вложения во второсортные альткоины.

- Корреляция криптовалют значительно изменилась по сравнению с 2017 годом. Теперь далеко не все монеты так близко принимают флуктуации BTC на свой счёт.

- Корреляция криптовалют не является неизменной: периодически стоит проверять, не изменилось ли настроение у участников рынка.

Напрашивается следующий вывод: в долгосрочной перспективе ослабление биткоина станет причиной укрепления многих второсортных монет:

Примечание: оценку взаимозависимости криптовалют не стоит проводить чаще, чем раз в месяц.

Среди монет криптовалютного рынка действует одно негласное правило: победитель забирает всё. Перефразируем: наиболее привлекательная для вложений криптовалюта забирает большую часть капитализации себе.

С некоторыми «внутренними» характеристиками для анализа биткоина мы разобрались. На очереди ряд внешних факторов, способных изменить долгосрочный тренд BTC / USD.

Институционалы: причина и следствие пессимизма

Большие трейдеры с Уолл-стрит всегда пессимистично относились к криптовалюте, расценивая неконтролируемые изменения цены крипто-сферы как аферу и мошенничество. Несмотря на мнение многих инвесторов с мировым именем, спрос на криптовалюту лишь повышается. Но что мы знаем о балансе спроса и предложения, и как его можно оценить?

Когда мы говорим о цифровом активе вроде BTC, важно различать спекулятивный и транзакционный спрос.

Можно догадаться, что транзакционный спрос растет, когда биткоин используется как валюта для приобретения альтернативных монет, товаров и услуг. Другими словами, происходят транзакции, в которых принимает участие BTC.

В свою очередь, спекулятивный спрос рождается желанием получить прибыль от изменения курса после приобретения актива. Именно эта разновидность спроса стала причиной адового роста биткоина в 2017 году.

Но вернемся к ребятам из Уолл-стрит. «Большие дяденьки» не верили в дальнейший рост курса BTC и альткоинов, уверяя, что криптовалюта — «мошенничество и финансовая пирамида». Но доказать свою правоту они не могли — не существовало подходящих финансовых инструментов, да и регуляция в стране была не самой тёплой по отношению к крипто-сфере. Со временем подходящий инструмент всё же создали. Точнее — дериватив, позволяющий делать ставки на понижение. До появления фьючерсов подобного легального инструмента не существовало.

«Смотрите все, я могу шортить!» или появление фьючерсов

Рынок был переполнен покупателями, бьющимися об заклад, что bitcoin преодолеет круглую техническую отметку $20,000. До определённого времени давление и оптимизм действительно толкали цену вверх — настроение и дисбаланс продавцов и покупателей были в сторону последних. Но 17 декабря 2017 всё изменилось — CME запустила торговлю фьючерсами на биткоин:

В результате на рынок вышли пессимисты, готовые шортить bitcoin в первый же торговый день. Новые инвестиционные возможности в значительной степени повлияли на рыночное настроение, заставив оптимистов умерить давление, закрыв длинные позиции и развернувшись на продажу. Ведь если против тебя ставят большие игроки, не очень хочется стоять на пути, верно?

Оценка деятельности институционалов: отчеты COT

Участники фьючерсного рынка обязаны отчитываться перед органом регуляции, точнее — перед Комиссией по торговле фьючерсами (CFTC). Для ведения достоверной статистики рыночной активности были придуманы отчеты COT (Commitment of traders) — не что иное, как данные о «настроении рынка». Весьма точные данные, которые CFTC публикует каждый вторник.

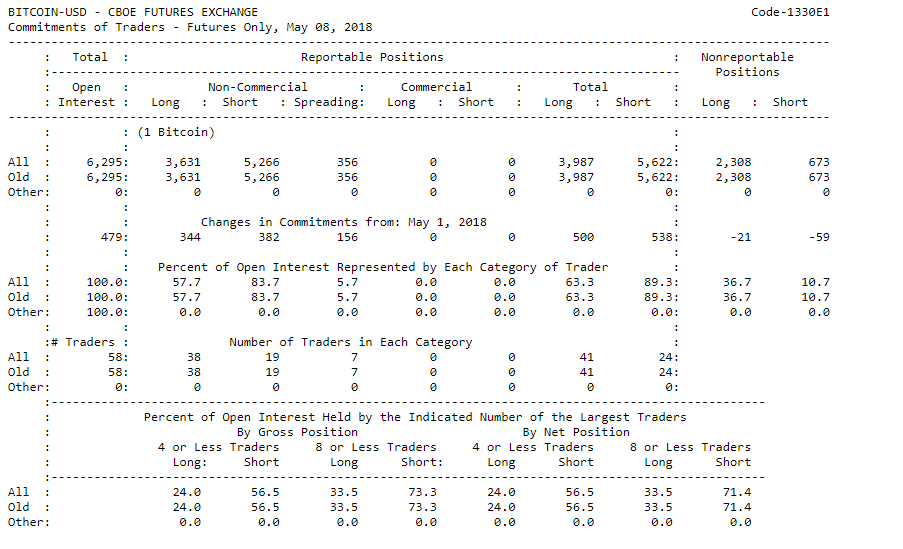

К сожалению, CBOE и CME публикуют отчеты о торговле трейдеров в виде не совсем читабельного текстового документа:

Согласитесь, работать с данными в таком формате практически нереально. Существуют сервисы, которые сделали работу с отчетами СОТ гораздо удобнее: визуализировали данные и провели ряд подсчетов за вас. Один из наиболее известных — Tradinster.

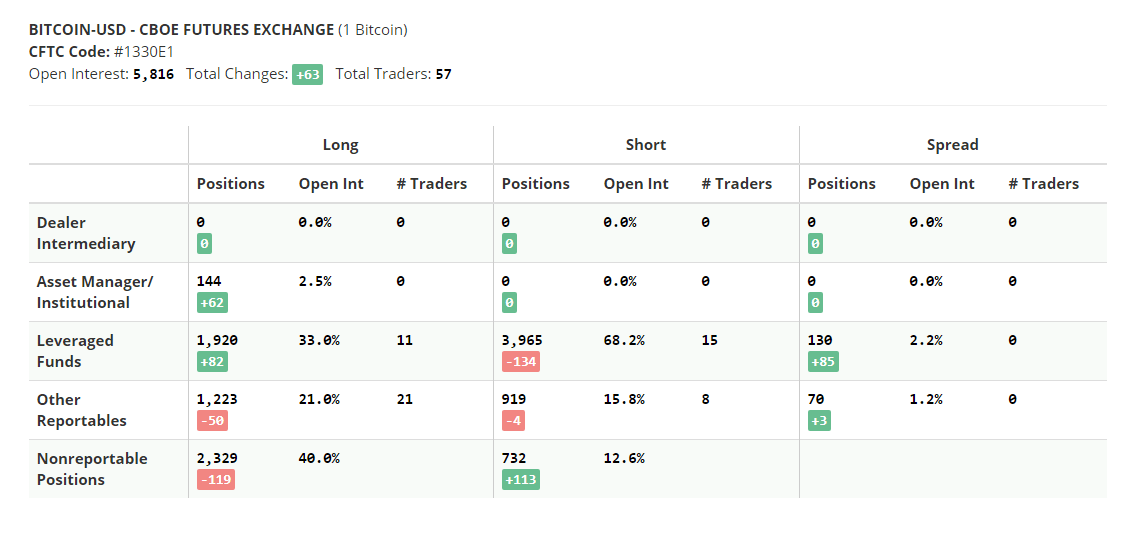

Информация в таком виде выглядит более привлекательно, а дополняющие ее графики лишь улучшают восприятие данных:

На заметку: в списке отчетов вы можете встретить 2 разных биткоина: «Bitcoin» и «Bitcoin-USD». Первый отчет публикуется CME, второй — CBOE.

Как читать отчеты СОТ?

Начнем с простого: не нужно анализировать действия всех участников фьючерсного рынка. Нас интересуют лишь «Leveraged Funds» — фонды, ведущие спекуляцию на фьючерсы BTC. Те самые игроки, которые предвещали крах пузыря и падение курса биткоин до нуля. Если быть предельно точным — ребята, ставящие (по большей части) на понижение рынка. Вот они-то нам и нужны.

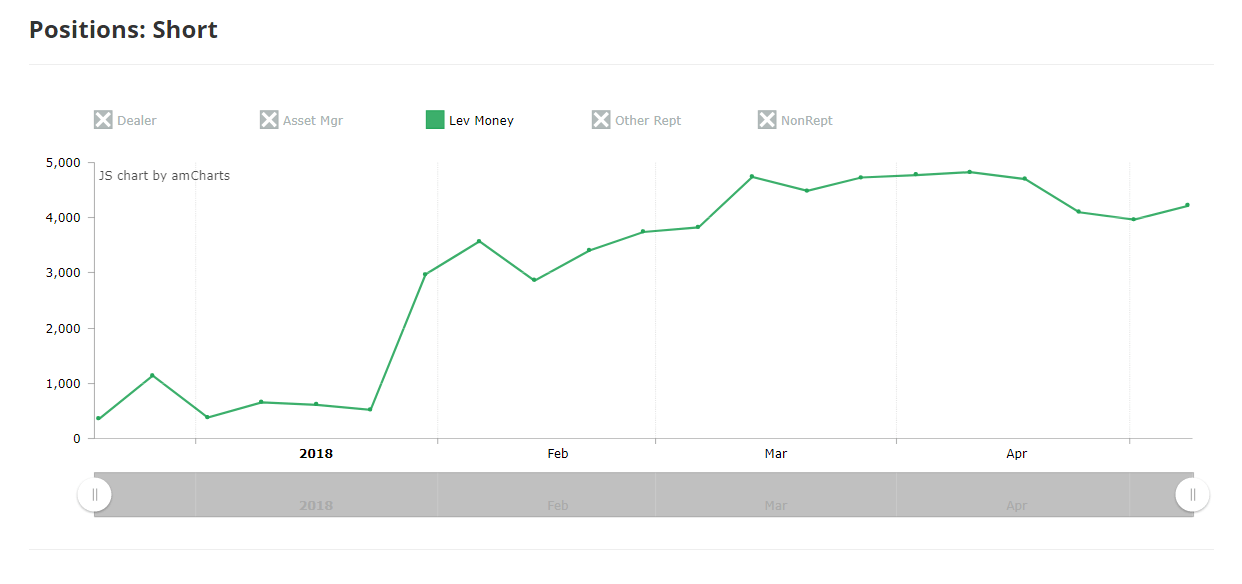

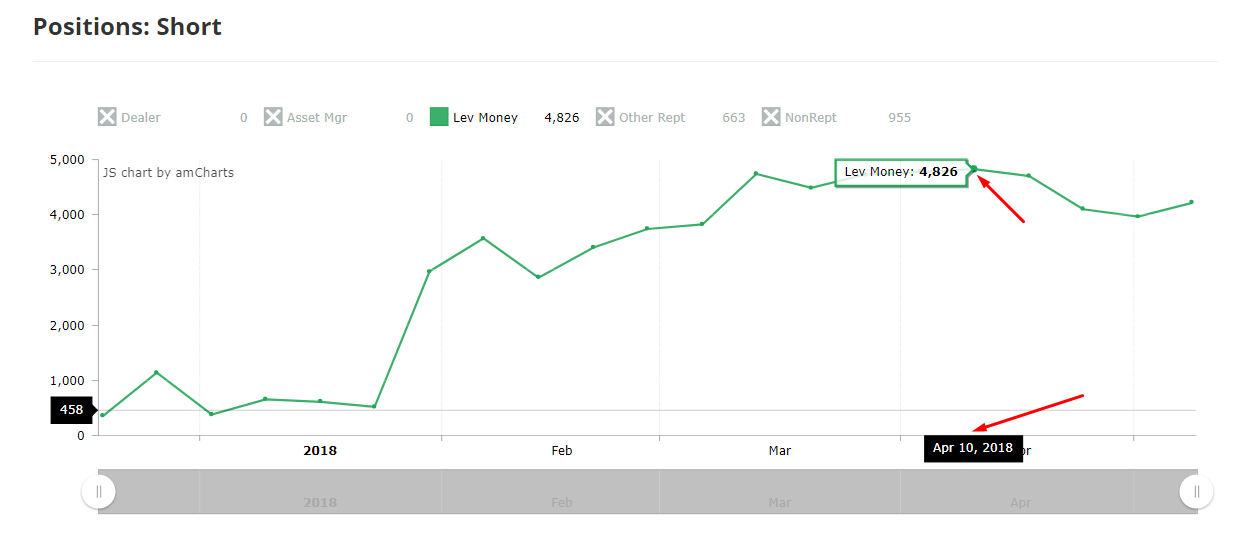

В качестве примера рассмотрим отчет CBOE за 11.05.2018. С главной страницы переходим: «Free COT Charts» —> «COT Futures» —> «Bitcoin-USD». Далее ищем график с названием «Position: short». Оставляем только зелёный цвет, или «Lev Money» (спекулятивные фонды) и смотрим на график. Получится что-то наподобие следующего:

Частичка психологии крупных трейдеров

Известно, что наибольшую прибыль можно заработать, следуя за трендом, удерживая позиции в соответствии с доминирующей тенденцией. Крупные спекулянты не исключение, и это к лучшему — они совершают те же ошибки, что и розничные трейдеры.

Дело в том, что институционалы точно так же увлекаются погоней за трендом, и в конечном итоге покупают на вершине и продают на дне рынка.

Переводя теорию в практическое применение, выходит вот что: чем больше позиций выставлено на продажу, тем выше вероятность, что в скором времени тренд развернется на восходящий. И наоборот — если все покупают BTC, кто в конечном счете будет его продавать? Произойдет перекос спроса и предложения, и цена обвалится. Именно такой сценарий случился в декабре 2017 года с лидером криптовалютного рынка.

Возвращаемся к отчетам

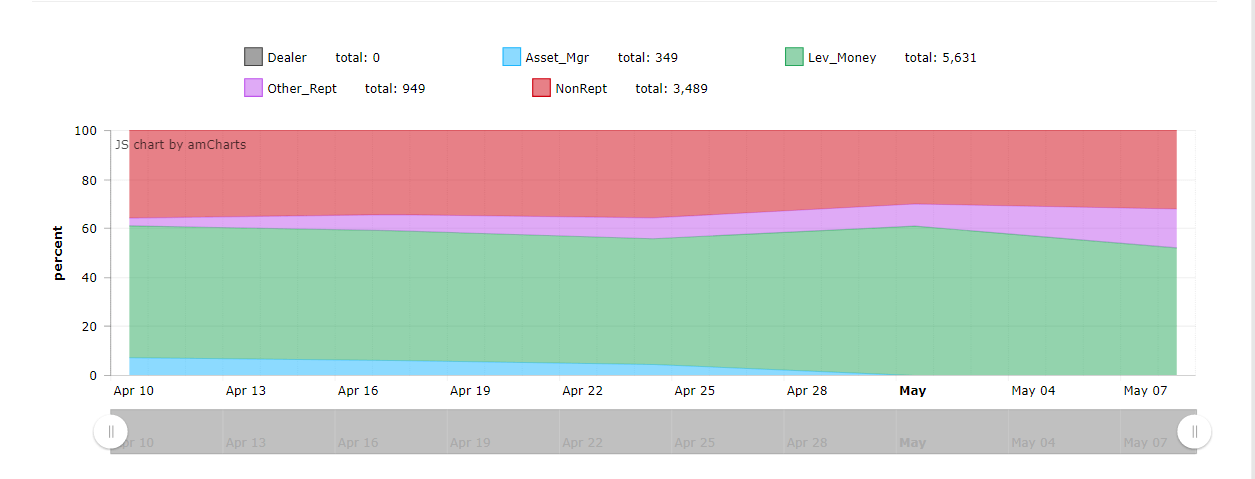

Договоримся сразу: отчеты созданы для анализа долгосрочных перспектив и общей оценки рынка. Данных пока немного, ведь фьючерсы были запущены менее полугода назад. Тем не менее существующей информации достаточно для выявления необходимых рыночных закономерностей.

Вернемся к таблице «Количество позиций на продажу» и найдём на графике максимальное значение — рекорд шортов за всю историю.

Исторический максимум позиций на понижение зафиксирован 10 апреля 2018. Но прежде, чем мы перейдем к котировкам BTC, задайтесь вопросом: что вы должны искать на графике, зная, что продавцы могут злоупотреблять трендом, продавая на самом дне?

Как видно из графика, 10-е и 11-е апреля можно отметить как финальную фазу нисходящего тренда. Продавцов было слишком много, и в конечном счете покупки оказались гораздо выгоднее, вследствие чего рынок развернулся с неимоверным импульсом вверх.

Говоря простыми словами, шортисты слишком увлеклись продажами, а курс BTC просел настолько, что стал весьма привлекательным для быков.

Рассуждая о дисбалансе спроса и предложения, предельно полезным может оказаться столбиковый график, отображающий соотношение позиций на покупку и продажу:

Можно догадаться, что чем выше дисбаланс, тем ближе разворот общей рыночной тенденции.

Для позиции на покупку всё аналогично: чем больше покупателей, тем ближе разворот рынка вниз.

Еще один крайне полезный совет по поводу использования отчётов СОТ: Если динамика цены односторонняя, то есть количество лагов и шортов постоянно растет — это сигнал, указывающий на продолжение тренда. Ведь большие ребята любят следовать за тенденцией, помните?

Но самое приятное в работе с отчетами — данные основываются на действиях реальных игроков, а не построены на математической формуле (как RSI или Stochastic). Ключевой недостаток — данный индикатор не дает точных сигналов на покупку или продажу, и зачастую не указывает на мгновенный разворот тенденции. Не зря же он называется отчетом о рыночном настроении. Обязательно дополняйте аналитику СОТ другими видами анализа — техническим и фундаментальным.

Киты на рынке: угроза или подсказка?

Криптовалюта и блокчейн открыли новый вид фундаментального анализа биткоина — аналитику действий больших игроков, в шутку именуемых «китами» из-за «толстых кошельков». Еще бы — публичные данные больших ребят как на ладони, почему бы не воспользоваться? Вдруг они обладают инсайдерской информацией — может стоит последовать за ними?

Новомодный инструмент: работает ли?

По факту слежка за крупными «китами» стала «модным» инструментом анализа. Но действительно ли влияние «большого» капитала столь значимо, и если да — почему?

По сути, любого человека с достаточным объемом криптовалюты можно назвать китом. К примеру, организаторы и СЕО проектов — тоже киты, а решения о покупке или продаже, принимаемые ими, могут вызвать недюжинный ажиотаж (а иногда и целый спектакль) среди трейдеров.

Разберемся на конкретном примере. Недавно Кобаяши, попечитель «падшей» биржи Mt.Gox, перевел по 16,000 BTC и BCH. К сожалению, рыночные участники не всегда рационально воспринимают подобные новости, путая переводы средств с продажей. Но даже в случае, если кит все-таки продал 16,000 BTC, действительно ли это сказалось на рыночной стоимости биткоина?

Читайте также: как создатель эфира обвалил собственную криптовалюту?

Доверяй, да проверяй

Займемся несложной арифметикой. Данное событие произошло 26 апреля: курс bitcoin в тот день находился у отметки 9,000 долларов. Исходя из имеющихся цифр, можно узнать объём продажи, который по мнению многих аналитиков смог сдвинуть рыночный курс.

16,000 BTC * $9,000 = $144 млн.

Возьмем объем торгов за сутки на момент написания статьи: $7 млрд.

Какой процент дневного оборота смог отвоевать Кобаяши?

$144 млн / $7 млрд *100% = 2,05%

2% дневного оборота биткоина — это внушительная цифра для инвесторов, но недостаточная для сдвига целого рынка.

В конечном итоге график биткоина всему судья — ищем 26 апреля, смотрим на закрытие дневной свечи:

Видно, что на протяжении всего 26-го апреля цена росла. Выходит, подобные манипуляции не смогли обвалить рынок BTC.

Польза от китов также есть

Обратная сторона рассматриваемой медали — инсайдерские манипуляции китов. Имеется в виду, что «большие игроки» на рынке гораздо лучше осведомлены о долгосрочных тенденциях, нежели розница. То есть, когда попечитель Mt.Gox продал биткоины, он был уверен в том, что цена не пройдёт барьер $10,000, вследствие чего курс мог бы развернуться в нисходящую тенденцию.

Добавим, что именно обратная сторона важна при фундаментальной оценке криптовалюты bitcoin. С другой стороны, трейдеры, торгующие внутри дня, также могут поживиться на выходе таких новостей. Обычно, после объявления такого рода событий, рынок движется в одном направлении на протяжении нескольких часов.

Как бы там ни было, новости — ключевой компонент фундаментального анализа любого финансового актива.

Новости — драйверы рынка

Новости служат спусковым механизмом для участников рынка. Свежий пример: bitcoin тихо движется в низковолатильном боковом движении, никого не трогает, и вдруг выходит новость о том, что Nasdaq, самая известная и первая по величине фондовая биржа, планирует запустить собственную платформу для торговли криптовалютой. Конечно же, это означает не что иное, как официальное посвящение биткоина (и других криптовалют) в «высокие» круги инвестиционных активов.

Фактически, Nasdaq окончательно признала криптовалюты — курс Bitcoin в течение одного часа вырос на $400 (+5%).

Из-за значимости биткоина на него влияют лишь соответствующие новости с далеко идущими последствиями. Среди сотен мимо проносящихся ежедневных новостей важно научиться фильтровать наиболее стоящие. Как и по какому критерию — рассмотрим далее.

Регулирование криптовалют

Мы много раз обсуждали, как регулирование влияет на криптовалюту. К сожалению, подобные новости не дают точных точек входа, но указывают на долгосрочные тенденции. Аналитика событий, связанных с регулированием, хорошо подходит для трейдеров, торгующих в средне- и долгосрок.

Особенно интересна глобальная регуляция в масштабах конкретной страны. Как трейдеров, нас мало интересуют новости из провинции или отдельных городов — зато новости отдельных стран подойдут.

Совет: в этом году наибольшего внимания заслуживают страны с ограниченным выводом средств за границу. Конкретно: Китай, Южная Корея, страны Африки и Средней Азии.

Если в государстве выходит распоряжение о запрете криптовалютных бирж и ICO — инвесторы обменивают цифровые деньги на фиатные средства (продают — курс падает). Ущемляют права майнеров, обвиняя их в чрезмерном использовании электроэнергии — криптовалюта страдает без поддержки ее добытчиков.

Регуляция всегда говорит об одном — общем фоне. Расценивайте подобную информацию, как шпаргалку для будущих инвестиций.

Новости о принятии и поддержке цифровых денег

Если в стране устанавливают bitcoin-банкоматы, либо же крупные интернет-магазины начинают принимать криптовалюту в качестве оплаты — спрос на биткоин увеличивается, поднимая его курс. Кооперация с финансовыми и платежными системами или их интерес к блокчейн-отрасли также положительно сказывается на секторе криптовалют.

Интерес финансовых магнатов (банки / биржи / фонды)

С этого примера мы как раз и начали. Заинтересованность институциональных денег в криптовалюте связана с высокой волатильностью рынка. Говоря проще, банки, биржи и хедж-фонды точно также хотят поживиться на изменении курса BTC, как и обычные спекулянты.

Очевидно, очередной тренд этого года — наблюдение за институциональными деньгами. В свою очередь, крупные трейдеры входят в рынок лишь на просадках — грааль трейдинга найден ждите ценовых откатов и внимательно изучайте новости.

Выход монет на торговые площадки

В детальном разъяснении этот пункт вряд ли нуждается. Как и в случае с фондовым рынком, когда криптовалюта появляется в торгуемых списках на крипто-площадках, интерес инвесторов к данной монете растет. Обычно листинг новых токенов приводит к росту (реже — к падению) в течение первых торговых сессий на бирже.

Развитие существующего проекта — также важная новость

Умение читать и отслеживать роадмапы (roadmap, календарный план) дает трейдеру преимущество действовать раньше остальных. Когда существующий проект развивается, достигая очередных целей в календарном плане, инвесторы реагируют благосклонно, покупаем монеты растущих «компаний».

Мнения о криптовалютах

Временами трейдеры пугливы, особенно когда известная личность изрекает свои мнения по поводу криптовалют. Билл Гейтс, Стив Возняк, Чарли Ли или Виталик Бутерин своими публичными высказываниями могут напрямую влиять на курсы криптовалют.

Надеемся, ваши знания об анализе биткоина укрепились, пополнив багаж фундаментальных метрик. Самое время закрепить полученные умения, составив список, коим можно будет воспользоваться в любой удобный момент.

Фундаментальный чек-лист профессионального трейдера

Ключевая цель данного обзора — составить четкий список критериев и метрик, помогающих оценить фундаментальную составляющую криптовалют, в том числе и биткоина.

Прежде, чем входить в рынок, ответьте на ряд вопросов:

- есть ли корреляция с BTC и если да, насколько сильна (пользуемся матрицей корреляции);

- стоит ли хеджировать риски криптовалютными индексами?

- главное правило диверсификация портфеля — не вкладываться только в биткоин;

- анализ рыночной капитализации, выявление долгосрочных закономерностей;

- оценка рыночного настроения посредством анализа отчетов СОТ;

- наличие свежей инсайдерской информации от китов?

- последние публичные высказывания и мнения по поводу криптовалюты;

- потенциальные листинги на новых биржах;

- напоследок — детальный новостной анализ.

Данный список можно дополнить не рассмотренными в этой статье вопросами:

- анализ работоспособности сети криптовалюты (майнинг);

- технический анализ, а именно — круглые уровни вокруг цены;

- на какой фазе находится адаптация технологии, применяется ли она в реальной сфере деятельности?

- анализ обозревателя блокчейна, выявление закономерностей в работе сети криптовалюты;

- исходя из предыдущего пункта — партнерство и кооперации (те же новости);

- наем криптовалютной компанией известных сотрудников или советников.

Что же касается конкретно биткоина, мы бы не рекомендовали обращать внимание на следующие новости:

- необоснованные пророчества курса. Запомните: никто наверняка не знает, что будет с криптовалютой через месяц, полгода и год. Подобные прогнозы лишены практического смысла;

- постоянные конфликты между сторонниками Bitcoin Core и Bitcoin Cash. Оставим миссию по нахождению «истинности» биткоина Роджеру Веру и другим — сами же займемся разумными инвестированием и трейдингом.

Финал

Поздравляем — вы дошли до конца статьи! Данный обзор раскрыл лишь небольшую часть фундаментальных критериев для анализа биткоина. Как и было обещано в начале, чек-лист профессионального трейдера готов к вашим услугам. Не забыли мы упомянуть и факторы, что лишь препятствуют рациональному анализу. Должны признать, что сами открыли для себя много нового.

Созданный нами чек-лист подойдет любому трейдеру и крипто-инвестору. Пользуйтесь и с друзьями поделитесь!

Источник: profitgid.ru