Мы подготовили для вас перевод научной работы Джона Пфеффера (John Pfeffer) – профессионального инвестора и предпринимателя.

ВАЖНО: Настоящий документ носит строго информационный характер. Мнения и взгляды, выраженные в этом документе, принадлежат сугубо автору и не являются и не должны толковаться как рекомендации по инвестициям. Читатели этого документа должны осуществить свои собственные исследования и составить свое собственное мнение с учетом конкретных финансовых условий, инвестиционных целей и уровня риска, на который они готовы пойти, прежде чем приступать к инвестированию. Этот документ не является коммерческим предложением о покупке или продажи каких-либо упомянутых здесь активов.

Это вторая часть данного обзора, первая: профессиональный взгляд инвестора на криптоактивы. Здесь мы подробно рассмотрим формирование сетевой стоимости ETH и уникальный механизм GASPRICE встроенный в этот блокчейн.

Сетевая стоимость ETH

ETH или токен Ethereum, является интересным примером для изучения из-за его значительной текущей сетевой стоимости и потенциала Ethereum в качестве конечного утилитного протокола. Ethereum может служить основой для работы со смарт-контрактами для большего числа децентрализованных приложений, DAO и т. д. И возможно, в один прекрасный день, мы с вами даже увидим что-то вроде легендарной Виртуальной Машины Ethereum (EVM).

Разработчики Ethereum поняли, что для того, чтобы Ethereum смог реализовать свой потенциал, затраты на его использование в качестве утилиты для выполнения смарт-контрактов должны быть как можно ниже и не должны уходить в равновесии с фактической стоимостью потребляемых вычислительных ресурсов. Для выполнения этой задачи, они встроили механизм GAS в блокчейн Ethereum, чтобы отделить использование сети (и соответственно эти затраты) от стоимости самого токена ETH.

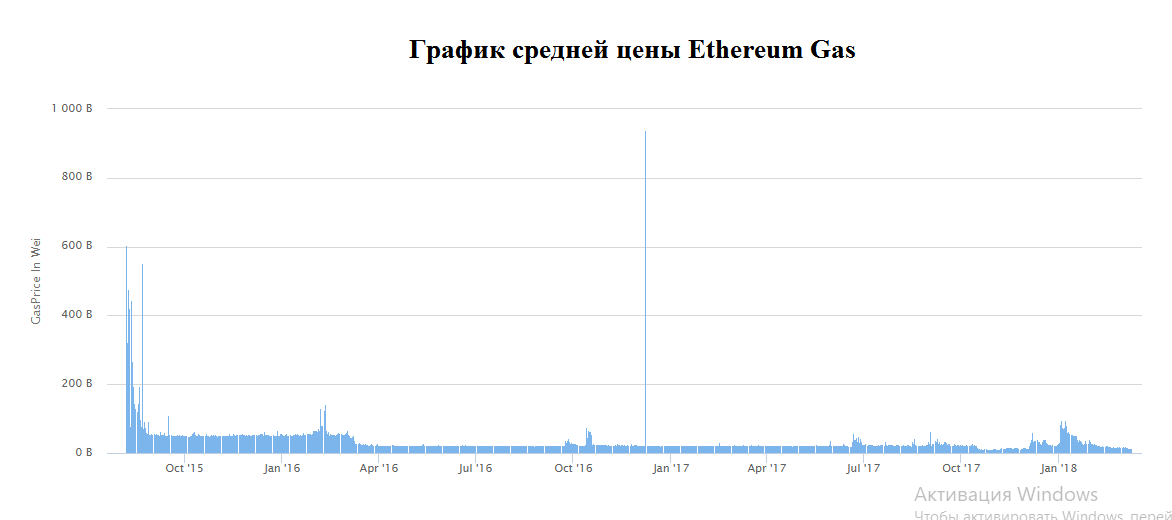

Каждый возможный тип вычислительной операции имеет предопределенную стоимость — GASCOST, которая измеряется в единицах, называемых GAS. Затем взимается плата в GAS за использование ETH (или другого токена или валюты) на основе обменного курса — GASPRICE, который устанавливается свободно среди пользователей и майнеров. Обратите внимание, что, поскольку GASPRICE является свободно плавающей, то может потребоваться время от времени обновлять GASCOST в системе, в той мере, в какой изменяется относительная стоимость некоторых подкомпонентов вычислительных затрат, например стоимость мощностей обработки и хранения.

Теперь я хочу сослаться на релиз технического описания Ethereum (Ethereum Homestead Documentation) т.к. там разъясняются эти моменты:

«Gas Price (цена Gas) — это то, сколько стоит Gas в пересчете на другую валюту или токен, такой как Ether. Цена Gas является свободно плавающей, так что если стоимость токенов или валюты колеблется, цена Gas изменяется соответственно, чтобы сохранить свою реальную стоимость. Цена Gas определяется равновесной ценой того, сколько пользователи готовы потратить, и сколько обрабатывающие узлы готовы принять».

Сегодня на практике кажется, что подавляющее большинство транзакций использует цену по умолчанию 0,02 микро ETH, но, скорее всего, это отражает зарождающийся характер деятельности в сети. Ожидается, что GASPRICE станет более ориентированной на рынок, поскольку использование сети Ethereum будет увеличиваться в масштабах.

С базовой микроэкономической точки зрения, если GASPRICE (в фиатной валюте, преобразованной по обменному курсу GASPRICE/ETH, а затем по курсу ETH/фиата) время от времени превышает фактическую стоимость предоставления требуемых вычислительных ресурсов, можно ожидать, что пользователи уменьшат предлагаемую GASPRICE или майнеры станут добавлять конкурирующие вычислительные ресурсы в сеть до тех пор, пока предельные затраты снова не будут равны предельному доходу, что приведет к снижению GASPRICE. Эта взаимосвязь должна выполняться независимо от того, какой масштаб операций выполняется в блокчейне. Рынок будет просто распределять больше вычислительных ресурсов и ресурсов хранения в сети, если это будет выгодно.

«Gas и ether разделены осознанно, поскольку единицы Gas соотносятся с вычислительными единицами, имеющими естественную стоимость, в то время как цена ether обычно колеблется в результате рыночных махинаций. Эти две единицы усредняются свободным рынком: цена на Gas фактически определяется майнерами, которые могут отказаться от обработки транзакции с более низкой ценой Gas, чем их минимальный лимит ».

Это все, конечно же, логично в том смысле, что GAS, а также сам токен ETH, являются измерительным устройством, предназначенным для обеспечения правильного распределения экономических ресурсов и вознаграждений в сети. В долгосрочной перспективе GASPRICE (и через него стоимость ETH) должна стремиться к фактическим предельным издержкам вычислительных ресурсов сети. Это не могло бы быть иначе, так как, если бы затраты на выполнение операций в блокчейне Ethereum были бы значительно дороже, чем фактическая базовая стоимость потребляемых ею вычислительных ресурсов, люди просто бы стали использовать другой более дешевый блокчейн (или бы произвели форк, создав более дешевую сеть Ethereum, имеющую в тот момент идентичную функциональность и тех же пользователей).

Кроме того, если бы GASPRICE сильно бы отличалась от фактических вычислительных затрат на операции, то майнинг был бы единственной вполне конкурентоспособной отраслью, которая обеспечила бы устойчивую положительную экономическую ренту. Но для этого нет никаких перспектив, т.к. в рассматриваемой отрасли, вычислительные ресурсы можно свободно добавлять и уменьшать, а рыночная цена свободно плавающая.

Поскольку значение ETH отделено от GAS и, следовательно, от объема транзакций по протоколу Ethereum то, быки могут утверждать, что токены ETH могут иметь сколь угодно высокое значение без ущерба для экономической эффективности операций в блокчейне. Но давайте сначала согласимся с тем, что из-за механизма GASPRICE объем транзакций в блокчейне ETH и масштаб его всеобщего принятия не являются чувствительными к высокой стоимости токена ETH.

Этот момент важен, так как эксперты часто ошибочно полагают, что большой объем транзакций в сети, обусловленный всеми различными потенциальными способами применения протокола Ethereum, обязательно даст высокую стоимость токена ETH.

Здесь хочу также отметить, что механизм GASPRICE помогает уменьшить стимулы для произведения форка блокчейна, потому что экономическая рента может быть быстро устранена благодаря этому механизму и форк уже не потребуется. Чтобы достичь экономического равновесия протоколам без механизма GASPRICE потребуется произвести форк, в отличие от Ethereum, использующего механизм GASPRICE. Однако форк Ethereum также может произойти по другим причинам.

Давайте обратимся к конкретным цифрам, чтобы узнать полезную стоимость ETH.

ВВП Ethereum (или PQ) — это общий «доход» вычислительной сети, выполняющей базовые операции, которые могут быть непосредственно измерены использованным GAS, умноженным на среднюю GASPRICE.

23 декабря 2017 года общий объем ETH, используемого для обеспечения (оплаты майнерам) транзакций в сети Ethereum, составлял 1,388 ETH (исходя из общего количества использованного GAS, умноженного на среднюю GASPRICE в этот день). На 23 Декабря 2017: использованного GAS = 41,686.74 миллионов x среднюю GASPRICE 0.000000033285710975 ETH, получаем 1,388 ETH. 1,388 ETH стоит около 1 миллиона долларов США, если брать в расчет то, что 1 ETH = 700$. За год (просто умножаем на 365), выходит около 355 млн долларов США в год.

Затем мы можем играть различными предположениями о том, насколько быстро сеть Ethereum будет расти по сравнению с уменьшающимися затратами на вычислительные ресурсы и энергопотребление.

Например, предположим, что сетевой трафик Ethereum растет с сегодняшнего дня с той же скоростью, что и Интернет-трафик вырос с 1995 по 2005 год (примерно 150% роста в год) и что совокупное компенсирующее снижение затрат на вычислительные ресурсы составляет -20% в год (цифра очень оптимистичная, поскольку она отражает лишь только средний темп скорости снижения вычислительных затрат и не учитывает изменения консенсусного механизма, реализацию перехода к протоколу доказательства доли владения или других решений масштабирования, которые могут привести к ступенчатым или резким изменениям в вычислительных затратах).

Совокупный чистый результат будет означать, что «ВВП Ethereum» (или PQ) удваивается каждый год. При таком темпе ВВП Ethereum увеличится с 355 млн. долларов США до 363 млрд. долларов США за десять лет. Это рост более чем в тысячу раз. Если мы предположим, что скорость ETH равна 7, сетевое значение ETH будет составлять 52 млрд. долларов США за 10 лет, что примерно на 24% меньше его текущей стоимости сети примерно в 68 млрд. долларов США.

Конечно, для того, чтобы обеспечить привлекательный доход для инвесторов, покупающих ETH сегодня, его текущая стоимость сети должна была бы быть значительно ниже, чем 52 миллиарда долларов США (предполагая, что инвесторы будут рассчитывать на 30-40% прибыли в год за этот период, текущее значение сети должно составлять от 1,8 до 3,8 млрд. долларов США).

Вышеприведенный расчет подразумевает, что GASPRICE уже установлен на том уровне, где майнеры производят нулевую экономическую ренту и Ethereum не меняет свой протокол доказательства выполненной работы, например, на протокол доказательства доли владения. Поскольку мы в данный момент наблюдаем дни зарождения Ethereum и майнинга, вычислительные ресурсы по-прежнему соответствуют спросу, а майнеры, вероятно, все еще временно достигают положительной экономической ренты, а это означает, что этот расчет фактически завышает PQ, даже при протоколе доказательства выполненной работы.

Более важно, если Ethereum успешно перейдет к протоколу доказательства доли владения и тем самым существенно снизит вычислительную неэффективность, присущую протоколу доказательства выполненной работы, где 99% вычислительной мощности приходится на обеспечение функционирования протокола доказательства выполненной работы и только очень небольшая часть приходится на реестр, то PQ блокчейна заметно снизится и вместе с ним сетевая стоимость Ethereum. Вспомните также анализ в первой части моего исследования, в котором объясняется, почему «ставки» токенов для майнинга в протоколе доказательства доли владения не позволят Ethereum поддерживать монополию в сети.

Другой способ взглянуть на это — связать ВВП Ethereum с общим доходом Amazon Web Services (AWS). Общий доход AWS в 2017 году оценивается в 16,8 млрд. долларов США, и прогнозируется его увеличение до 40 млрд. долларов США к 2021 году (по данным JP Morgan), что на порядок меньше нашей 10-летней оценки ВВП ETH. Если скорость ETH равна 7 то, ВВП Ethereum (PQ вычислительных ресурсов, обеспечивающих работу сети) должен будет достигнуть приблизительно 476 миллиардов долларов или быть в 28 раз больше текущих доходов AWS, чтобы оправдать свою текущую стоимость сети и исключить любой возврат инвестиций в течение этого времени пока Ethereum растет до этого масштаба.

Хочу заметить, что AWS — это всего лишь еще один поставщик облачных сервисов, в то время как Ethereum — это один блокчейн. Даже если предположить, что Ethereum отхватит какую-то большую долю рынка блокчейнов, даже большую чем имеет AWS на рынке облачных сервисов то, по-прежнему трудно предполагать, как текущая сетевая стоимость Ethereum может быть обоснована исходя из имеющейся информации.

Обратите внимание, что в моих рассуждениях о будущей стоимости ETH в равновесии я до сих пор не принимал во внимание намайненные токены, которые получают майнеры за предоставление вычислительных услуг в сети, поскольку это значение не начисляется держателям токенов. Скорее наоборот. Фактически есть два отрицательных фактора влияния вознаграждений за майнинг на стоимость токена:

• Выпуск новых токенов не повышает общую стоимость сети, также, как и печать дополнительных фиатных денег не сделает людей коллективно богаче на практике. Новая эмиссия распространяется на майнеров в пропорции один к одному на стоимость всех ранее существовавших токенов.

Это также должно быть справедливо для процентной ставки (BIR), выплачиваемой за токены ETH, размещенные в системе протокола доказательства доли владения. Новые токены, генерируемые в интересах выплаты этой процентной ставки, растворяются в общей массе токенов таким образом, что общая стоимость токенов ETH остается нейтральной к этому воздействию.

Те, кто вовлечен в майнинг, смогут извлечь выгоду из заработанных процентов, в то время как те, кто не занимается майнингом пострадают от такого распределения. Но существование этой системы не стимулирует рост сетевой стоимости ETH и фактически стимулирует девальвацию каждого токена ETH по ставке общих процентов, уплаченных в ETH, разделенной на общую эмиссию ETH.

• Существует второй, более тонкий негативный эффект эмиссии новых токенов. Я имею ввиду субсидирование затрат на обеспечение работы сети, которые при конкурентном равновесии оказывают понижающее давление на GASPRICE, что, в свою очередь, оказывает понижающее давление на стоимость ETH при постоянном обменном курсе GAS <> ETH.

Парадоксальный комбинированный эффект заключается в том, что стоимость эмиссии новых токенов через вознаграждение майнерам эффективно переходит в двойном размере на владельцев токенов, которые не занимаются майнингом.

Следствием всего вышеописанного является то, что даже если Ethereum будет чрезвычайно успешным, стоимость, подразумеваемая его использованием в качестве основного утилитного протокола, вероятно, является небольшой частью его текущей стоимости. Все это ставит большой вопрос для быков: почему стоимость ETH должна расти, если в его количестве нет дефицита по отношению к объему транзакций и операций в блокчейне?

Одна из предполагаемых причин заключается в том, что люди будут накапливать ETH в качестве валюты, при помощи которой можно делать финансовые инвестиции, например, в ICO токенов ERC20 или DAO, построенных на протоколе Ethereum. Кроме того, если утилитные протоколы окажутся плохими финансовыми вложениями, как показывает предыдущий анализ, каков будет инвестиционный спрос? В конце концов, в будущем, где мы увидим большое количество различных протоколов, а их работа будет слаженной и гладкой, то возникает вопрос зачем запасать конкретный токен в инвестиционных целях, вместо того, чтобы хранить свои сбережения в качестве чистых резервов (или в производственных инвестиционных активах) и приобретать на них необходимое количество ETH или любой другой валюты под определенные цели?

Таким образом, это исключает возможность того, что ETH когда-либо заменит Биткойн и станет доминирующим средством хранения денежных средств.

Мы углубимся в тему средств хранения денежных средств в следующей части (Части 3), но с той перспективы, что мы видим сегодня, объективный критик даст биткойну значительно более высокие шансы, чем ETH, стать таким денежным хранилищем сбережений. А что касается тех, кто утверждает, что можно воссоздать биткойн на базе эфириума, то встает вопрос: а зачем?

Зачем создавать новый под-токен поверх более сложного протокола с большей возможностью проведения атак, более коротким регистром, менее децентрализованным управлением и склонностью делать обратно несовместимые изменения протокола, для чрезвычайно надежного, стабильного, проверенного и широко распространенного протокола, который уже выполняет эту узкую функцию просто прекрасно?