Содержание

Сегодня поговорим о теме ликвидности, чтобы понять какую же реальную стоимость отражают Ваши вложения в холд или открытые торговые позиции. Данная тема очень важна, потому что при активном трейдинге или холде Вам важно понимать стоимость криптопортфеля, исходя из возможностей рынка, а именно – наличия ликвидности. Мы часто говорили о важности торговли и продаже/покупке криптовалюты именно на биржах, которые показывают хорошую волатильность и наличие торговых объемов.

Ликвидность на живых примерах

Ликвидность – это возможность продать любую из монет в любой момент времени, желательно получив лучшую цену за свой лот.

Важно понять несколько закономерностей. Рассмотрим на примере.

Пункт 1. Покупая монету MONK на бирже Cryptopia (она торгуется только на одной бирже), учитывайте, что при покупке монеты по 12476 sat продать по 25000 sat возможно только при наличии ордера/трейдера/бота, желающего купить по такой цене.

Отметим, что монету MONK мы давали в прогнозе 12 декабря 2017 на среднесрок и ее рост показал 253999 sat. А это 19х! Средняя цена составляла 140000-150000 sat (почти весь январь). К примеру, Вы купили 1000 монет по 12000-13000 sat и продали по 140000-150000 sat, получив более 10х. Это был бы очень хороший результат.

Могли ли Вы получить 19х? Могли – смотрим пункт 3.

Пункт 2. На многих биржах, несмотря на наличие малых или больших торговых объемов, работают как живые люди, так и торговые боты. Большие пиковые значения (резкий памп или дамп) – это результаты торговли ботов, их сбоев по закупке/продаже монеты, а также плановые большие закупки и продажи лотов. Особенно часто ошибки допускаются на маржинальной торговле при определении входа/закрытия позиции (об этом детальнее поговорим далее).

Пример – пролив на монете WAVES до уровня 0,0005222 BTC с уровней 0,00079-0,00084 BTC.

Пункт 3. Срабатывание ордеров. Смогли ли Вы закрыть свой профит на уровне 19х? Да, но не все. Покупатель мог купить 10000 монет на этом уровне, а продавцов было на 50000 монет. То есть лишь 20% продавцов смогли бы получить такой профит.

К примеру, на бирже 5 трейдеров хочет продать монету MONK. У каждого по 10000 монет. Покупатель на уровне 250000 sat может купить только 10000 монет. Вероятность зафиксировать такой профит есть только у трейдера, который первым выставил заявку на данном уровне. То есть биржа дает возможность в порядке «временного размещения ордеров» выполнять их при наличии встречного ордера.

Как можно поступить в таком случае? Отличный вариант – фиксация прибыли лестницей. То есть разбиваете лот в 10000 монет и продаете его частями по 1000-2000 монет на разных уровнях, постепенно наращивая уровень продажи. Скажем, 2000 по 150000 sat, 2000 по 170000 sat, 2000 по 200000 sat, 2000 по 230000 sat и 2000 по 250000 sat.

Пункт 4. Вопрос ликвидности очень часто связан с манипулированием на биржах или вариантом так называемого пинг-понга.

Пинг-понг – это метод выставления в стакане снизу и сверху двух заявок и прогонки между ними необходимого количества ордеров. Иногда такие заявки появляются в стакане и они стоят близко друг к другу.

Второй вариант – добавление в один или оба стакана (покупка/продажа) больших ордеров, которые составляют существенный % от общих ордеров (от 1-2 до 30-50% общего объема стакана). Последний метод часто служит для продавливания необходимой цены (манипулятором рынка или самой биржей).

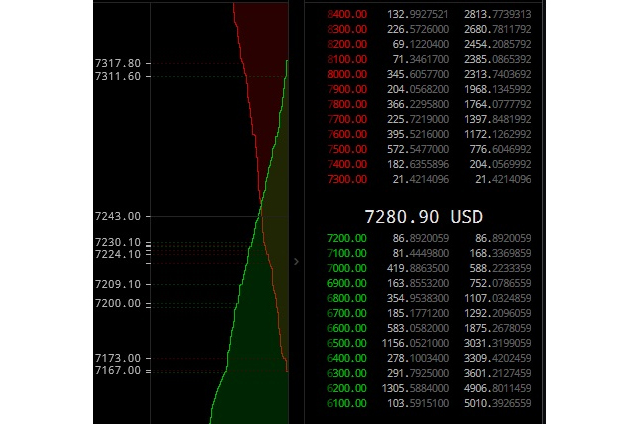

На картинке – стакан биржи Bitfinex. Видим, что снизу, на уровнях 6500$ и 6200$ есть большие объемы – от 1000 битков.

Но тут есть нюанс. Какой? Данная биржа использует как обычную торговлю – покупку и продажу крипты, так и маржинальную торговлю. Поэтому на уровнях могут стоять как обычные заявки на покупку или продажу биткоина за валюту, так и исполнение маржинальных заявок (их закрытие, лонгов или шортов). Как определиться чего тут больше? Легко. Заходите в TradingView, вводите «BTCUSDSHORTS» и «BTCUSDLONGS».

После этого Вы сможете по количеству понять статистику. Видим, что позиций лонг (расчет на рост) – 30280, на шорт (расчет на падение) – 14904. Лонгов более чем в два раза больше. Это значит, что на уровнях 6500$ и 6200$ стоят ордера для возможной закупки (при повторном падении) и усредняющие ордера лонгистов (так как они могут быть настроены на еще одну коррекцию и увеличение позиции, а также усреднении своей цены входа).

Соответственно, если у Вас будет 5000 BTC и Вы хотите их продать одним лотом, то Ваш ордер частично исполнят по ценам верхних уровней 7280-6800$, большую часть по 6500$ и 6200$, а еще часть – ниже 6000$.

То есть Ваша цена продажи будет средней в диапазоне продажи, так как Вы продавите рынок большим лотом в один момент. Это в теории. На практике 5000 BTC для этого не хватит, так как при нахождении цены в определенных точках будут срабатывать ордера участников рынка (автоматически, по ранее заданным условиям). После чего, с большой вероятностью, Ваш ордер будет исполнен полностью где-то в районе 6500-6200$, но не ниже. Это и будет Вашей реальной стоимостью проданных активов/битков, а не текущая цена на бирже.

Таким образом Вы поможете шортистам закрыть их шорт позиции и часть лонгистов выбьете по цене ликвидации. Цена ликвидации – это уровень, на котором ордера автоматически ликвидирует биржа, при условии, что Вы не довнесли маржу в открытый ордер. Помимо этого Вы также нальете кому-то в ордер, кто будет более терпеливым и заберет битки на долгосрок. Обычно так закупаются «киты» — большие биржевые игроки.

Торговля в паре ZEC/BTC на Binance

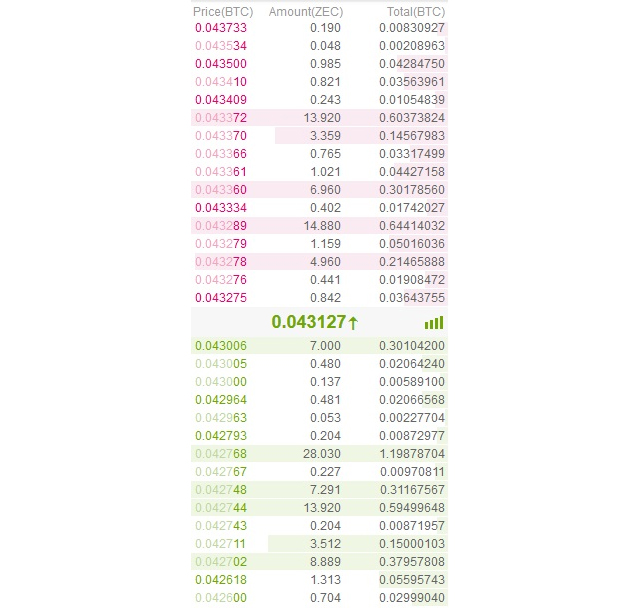

Посмотрим, к примеру, на биржу Binance. Монета ZEC/BTC.

Стакан с ордерами выглядит так:

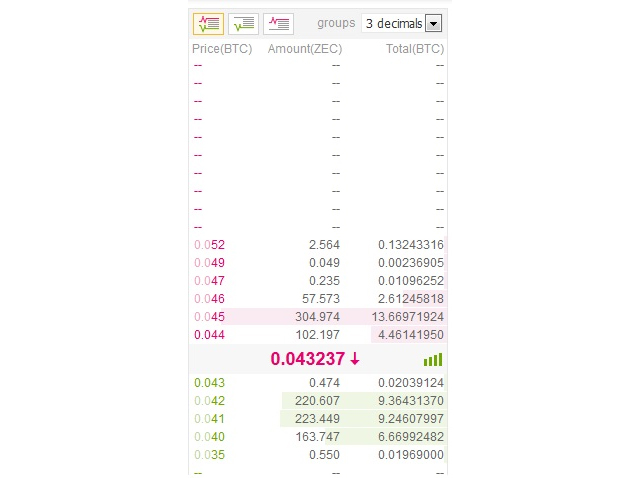

А если немного увеличить масштаб (сверху стакана нажимаете на графу «… demicals»). Скажем, 3 demicals. При таком масштабе ордера суммируются на уровнях. То есть, на уровне 0,045 BTC есть ордер на 190 ZEC, но Вы увидите цифру больше, так как будут «масштабированы» близлежащие ордера в один уровень. Это не очень удобно для быстрого трейда, но для более длительного – хорошо помогает понять движение рынка.

Видим, что на уровнях 0,044-0,046 BTC размещено более 450 монет ZEC (на продажу), а на уровнях 0,040-0,043 BTC – более 600 ZEC (ордеров на их покупку). И далее идет уровень 0,035 BTC.

Чем это может быть полезно для Вас? Вариант первый – можете пробовать трейдить на пробой. Ставите ордер на закупку ниже плотной области ордеров. Для данного случая – 0,035-0,0399 с расчетом на то, что кто-то сделает слив большого объема/лотов монеты ZEC, а нормальная ликвидность будет только на нескольких уровнях. В примере выше (с монетой WAVES) такой случай как раз хорошо показан.

Когда на бирже не хватает ликвидности – подтягиваются ближайшие ордера для исполнения. Особенно хорошо «прикупать» альты в моменты сильной коррекции рынка. Причина проста – те, кто бегут продавать на панике – продают по любой цене. А если Вы хорошо используете механизм определения ликвидности, то Ваши ордера будут чаще профитными и точки входа будут более удачными.

Вариант второй – трейдинг на пробитие. К примеру, Вы купили монету по текущей цене/купите позже или она уже есть у Вас в активах. Вы хотите получить лучшую цену, но сверху стенки. При этом важно, чтобы рынок был более бычьим или данная монета была хорошо «заряжена» новостным фоном. В этом случае можете ставить ордера на продажу за верхними уровнями, начиная с 0,047 BTC и ожидать резкого пробоя. Очень хорошо, если в момент активного трейда Вы видите, что «съедается» стенка сверху – очевидный памп/импульс для цены. Можете ставить свой ордер сразу за ней или на расстоянии, которое считаете для себя оптимальным профитом.

Третий вариант. У Вас очень много данной монеты на руках и Вы хотите ее продать, боясь дальнейшего падения или успеть продать быстрее конкурентов. Скажем, у Вас есть 1000 ZEC. Скорее всего, что большую часть Вы продадите на уровнях 0,040-0,043 BTC, а остальное уйдет по ценам ниже. Ваша реальная стоимость активов не будет равна 1000*0,043 BTC. Ваша плюс-минус средняя цена актива будет равна 1000*0,04-0,038 в лучшем случае. При этом монета ZEC есть не только у Вас и не факт, что кто-то выставит параллельно ордера вместе с Вашими. Тогда стоимость Ваших активов окажется еще ниже. И каждый последующий продавец будет пытаться продать быстрее и за любую цену.

Этот третий вариант – очень показательный пример panic sale. Старайтесь избегать такого и фиксировать свой профит частями ранее или ждать более приятных цен для продажи. Также стоит отметить, что при маржинальной торговле волатильность намного выше и Ваши ордера чаще исполняются по хорошим ценам, чем при торговле на парах биток/альты. В последнем случае не всегда боты или люди выставляют подходящие Вам ордера, создавая более приятную «подушку» по выходу с какой-то монеты. Это так же часть panic sale.

Друзья, учитесь и держите эмоции подальше от разума. Только так Вы сможете получить профит. Удачи!