Содержание

- Факты

- Комментарий

- Заинтересованность

- Неуловимый оптимизм

- Предвзятая экстраполяция

- Пренебрежение вероятностью

- Эффект обратного действия

- Эффект присоединения к большинству

- Неприятие убытков

- Ошибка невозвратных затрат

- Закон тривиальности Паркинсона

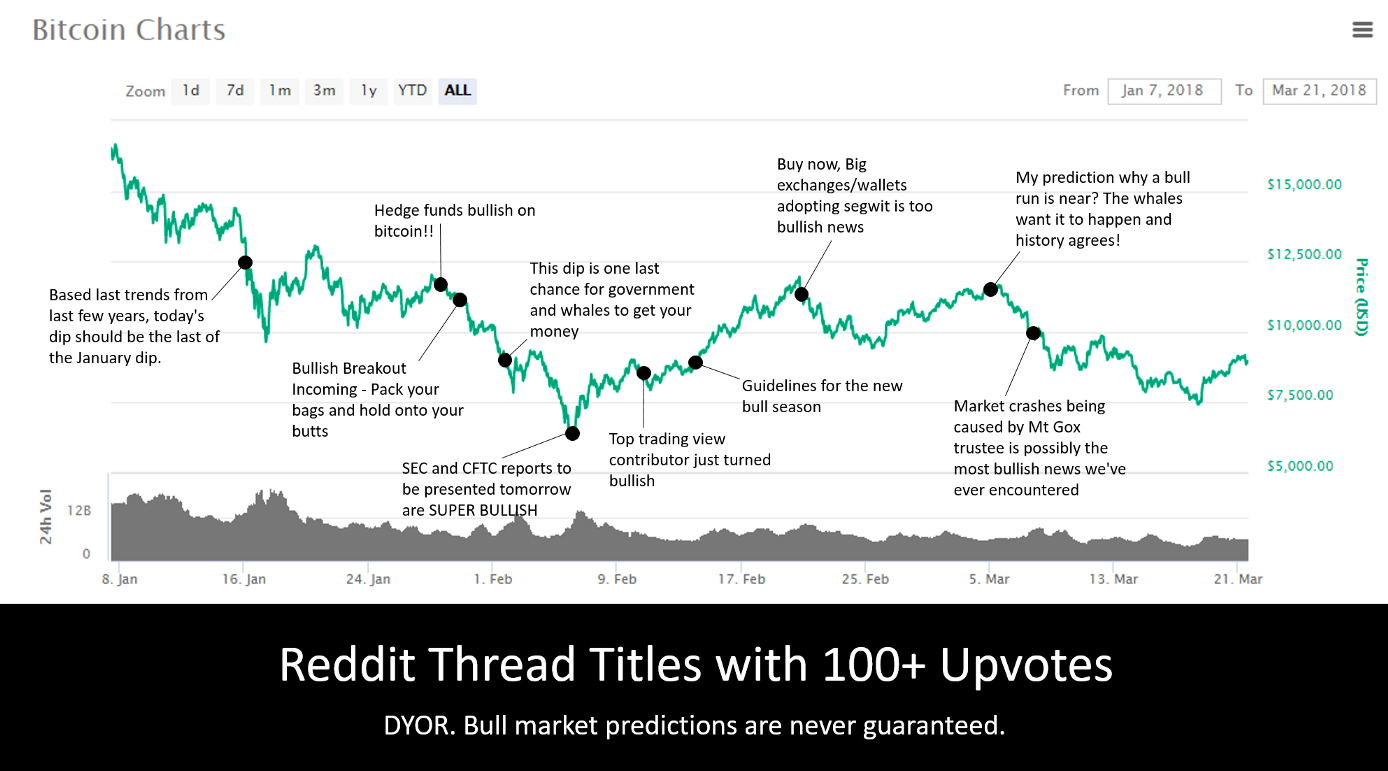

В среду пользователь Reddit jackfaker разместил график, на котором сопоставил движение цены Bitcoin и популярные заголовки на Reddit за последние два месяца. Оказалось, сообщения о грядущем повышении курса размещались на главной странице раздела «криптовалюты» в Reddit на протяжении всего периода падения рынка на 70%, которое последовало за январским ралли.

Хотя некоторые авторы смогли правильно рассчитать время публикации своего анализа, многие прогнозы оказались абсолютно неверными.

Факты

На раздел Reddit о криптовалютах подписано более 630 000 человек. Пост, получивший более 100 голосов могут увидеть несколько тысяч человек из десятка, а то и сотни стран. Просматривая Reddit практически ежедневно в последние восемь месяцев, могу вас заверить, что посты о повышении курсов криптовалют занимают там самое видное место практически каждый день.

Вместе с тем, как Bitcoin в частности, так и весь рынок криптовалют в целом упали почти на 60% после достижения рекордных уровней в $20 000 и $800 млрд. в середине декабря и января, соответственно.

Комментарий

На большинстве финансовых рынков люди больше беспокоятся о том, чтобы оказаться правыми, а не заработать деньги. Будь то рынок ценных бумаг, прогнозы развития технологий, оценка недвижимости, или курсы криптовалют, всегда найдутся люди, заявляющие о том, что они знают, куда именно в данный момент двигается рынок, при этом всегда оказывается предостаточно свидетельств того, что такие знатоки ошибаются, снова и снова. Хотя некоторые из причин очевидны, например, личные интересы, другие причины не настолько бросаются в глаза.

Трудно сравнивать прогнозы большой внутренней группы, например, сообщества подписчиков раздела “криптовалюты» на Reddit, с прогнозами большой внешней группы, например неинвесторов, из-за того, что последних не интересует рассматриваемый вопрос. В книге «Одураченные случайностью» Нассим Талеб показывает, как можно предположить, что даже абсолютно неосведомленные люди могут неплохо заработать, если вложатся в криптовалюты.

Возьмем случайную выборку из 10 000 инвестиционных менеджеров: “Генератор чисел по методу Монте-Карло бросает монету; те, что ставят на орла и менеджер получают $ 10 000 за год, те, кто ставят на решку и генератор чисел теряют $ 10 000 за год. Мы ведем игру первый год. К концу года мы ожидаем, что 5 000 менеджеров заработают $ 10 000 каждый, а 5 000 менеджеров потеряют по $ 10 000. Теперь мы ведем игру второй год. Опять мы ожидаем, что 2 500 менеджеров выиграют, уже второй год подряд, в следующий год таких будет 1 250, в четвертый год – 625, в пятый год – 313. Итак, просто участвуя в честной игре 313 менеджеров зарабатывали деньги пять лет подряд. Им просто везло.”

Вот почему одни из лучших инвесторов в мире не много ставят себе в заслуги: они знают, что удача остается важнейшим фактором, поскольку рынки огромны и их невозможно контролировать. Поэтому они рады разрабатывать системы, принимать решения на основании набора правил, но затем дают возможность времени продемонстрировать результаты.

Инвесторы-любители, с другой стороны, как правило, переоценивают свои способности находить хорошие объекты для инвестиций и недооценивают значение незначительных подсказок-прогнозов. В итоге, они проверяют информацию, постоянно делают прогнозы, и все время находятся в состоянии стресса. В данном случае важную роль играет огромное количество когнитивных отклонений, при этом из-за описанной ниже комбинации девяти когнитивных отклонений большинство прогнозов оказываются ложными, из-за чего многие сильно огорчаются.

Заинтересованность

Самая очевидная причина того, что инвесторам сложно оценивать рынки объективно состоит в том, что их интересам соответствует рост, вне зависимости от того, во что они инвестировали. В своей последней книге «Заинтересованность» Нассим Талеб ее определяет не просто как мотиватор к выигрышу, но и как демотиватор к проигрышу. Говоря о финансовых рынках, он пишет: «Если Вы высказываете свое мнение, и кто-то затем действует на основании его, Вы, уже лично Вы, становитесь морально связаны с последствиями таких действий. Если Вы высказываете точку зрения на события в экономике, не говорите мне, о чем Вы «думаете», скажите лучше, во что Вы вложились».

Если у вас есть Bitcoin, конечно вы подпрыгнете от радости при любом намеке на то, что его курс может вырасти. А если у вас целый портфель различных криптовалют, вы также будете себя вести, когда услышите о том, что капитализация рынка в целом может увеличится. Более того, предсказывающие скорее всего также лично заинтересованы, что серьезно влияет на их прогнозы.

Неуловимый оптимизм

Данный тип когнитивного отклонения также можно назвать стремлением уйти от реальности, но в нашем конкретном случае, который касается вопросов инвестирования, прогнозы о медвежьем рынке на самом деле не становятся психологическим убежищем, а наоборот еще больше порождают стресс. А вот когда кто-то говорит: «скоро мы войдем в бычий тренд», это успокаивает.

На рынке криптовалют уже два месяца сложный период. Чем дольше это будет продолжаться, тем сложнее будет инвесторам не продавать свои криптовалютные активы. Реальность слишком угнетает, поэтому, что может быть лучше, чем найти несколько случайных фактов, связать их друг с другом и прийти к выводу, что все будет хорошо? Скоро, конечно…

Предвзятая экстраполяция

Это комбинация так называемых предубеждений относительно недавних событий, также известных как эвристика доступности и склонность к подтверждению своей точки зрения. Многие прогнозирующие движения рынков делают свои предположения на основании прошлых событий, особенно тех, которые случились совсем недавно, такие события для них служат подтверждением того, что подобное произойдет снова.

В криптовалютном сообществе январское падение использовалось для того, чтобы «подтвердить», что к концу января или середине февраля рост вернется. Однако, этого не случилось.

Пренебрежение вероятностью

Когда дело касается рисков, которые для индивидуальных инвесторов могут означать вероятность потери всех денег, мы обычно реагируем на величину рисков, а не на их вероятность.

Скажем, вы вложились в 20 криптовалют. Чтобы ваш портфель полностью обесценился должны случиться два события:

- Все компании-разработчики этих криптовалют прогорели.

- Трейдеры отказались от этих криптовалют, вся торговля ими прекратилась.

Вероятность того, что оба эти события произойдут в одно и то же время очень низка, но из-за того, что результаты подобных событий ощущаешь намного острее, мы игнорируем низкую вероятность и зацикливаемся на тревожных чувствах. Также верно и обратное, когда из-за всеобщего ралли на рынке вы увеличиваете свой портфель и рады верить в то, что рост продолжится и дальше.

Эффект обратного действия

Это большой брат склонности к подтверждению своей точки зрения, но он еще хуже. В науке данный эффект называют также ригидностью мнения и эффектом продолжающегося влияния. Это означает, что, если раньше вы согласились с каким-либо заявлением («быки выходят на рынок!»), а затем, практически сразу же вам представляют противоположные аргументы, вы не только не пересматриваете свою точку зрения, а наоборот становитесь еще более убеждены в своей правоте.

Вот почему корректировки новостей больше вредят, чем приносят пользу. Мы продолжаем придерживаться сформированного мнения и еще больше в него верим, вместо того, чтобы обновить наше «мыслехранилище».

Эффект присоединения к большинству

Цитата из недавней статьи:

“В 1848 известный клоун, а затем кандидат в президенты Дэн Райс использовал отличную идею для поддержки своего политического партнера Закари Тэйлора во время его предвыборной кампании. Райс брал свой цирковой фургон, ездил по городу, играл на музыкальных инструментах, а Тэйлор, который сидел на верху фургона, распространял свою предвыборную программу. Данный ход оказался настолько успешным, что Тэйлор не только стал президентом, но политики потом стали соперничать друг с другом ради возможности посидеть на фургоне Райса и прошествовать на нем по городу».

Вот откуда пошло выражение “запрыгнуть в цирковой фургон”, в смысле “присоединиться к победителям”, легко понять, почему мы это делаем – мы чувствуем себя в безопасности, когда являемся частью определенной группы. Если все говорят: “Bitcoin будет стоить $20 тыс.”, вы почувствуете меньший когнитивный диссонанс, если кивнете и согласитесь, а не скажете: «знаете, думаю, некоторое время нам придется потерпеть медвежий рынок».

Неприятие убытков

Непосредственный результат того, что еще называют эффект владения, сущность неприятия убытков в том, что нам намного труднее потерять то, что у нас уже есть, чем приобрести то, чего еще нет. У меня нет четких цифр, но, к примеру, если вы купите Bitcoin за $10 000, психологически его цена для вас сразу же станет $15 000.

Когда курс опускается до $8 000, подключается разум и вы спрашиваете себя: «Возможно стоит продать?». Однако, страх на уровне подсознания отвечает: «Нет, моя цена $15 000, пока я его не продаю, я ничего не теряю».

Поэтому очень мало людей предсказывают крупные убытки, даже если имеют основания полагать, что в ближайшем будущем они более вероятны, чем прибыль.

Ошибка невозвратных затрат

Ошибка невозвратных затрат взаимосвязана с неприятием убытков. Суть данного когнитивного отклонения в том, что мы преувеличиваем то, что когда-то было для нас рациональным выбором до какого-то иррационального уровня, только ради того, чтобы наше поведение оставалось постоянным. Инвесторы, в особенности те, которые прежде участвовали в бычьем ралли скорее всего окажутся подвержены данному когнитивному отклонению. Они не продали свои активы во время предыдущего подъема рынка, так что теперь испытают огромные эмоциональные трудности, столкнувшись с реальными убытками, продавая на падающем рынке, чтобы потом опять прийти на рынок во время следующего подъема.

Хотя описанный выше вариант развития событий может иметь место, не существует объективных причин, что именно так и случится.

Закон тривиальности Паркинсона

Наконец, согласно закону тривиальности, для того, чтобы разобраться с эмоциональным дискомфортом, возникающим из-за всего выше сказанного, мы начинаем чересчур зацикливаться на тривиальных моментах. К примеру, вместо того, чтобы повышать свою квалификацию инвесторов, мы начинаем строить прогнозы о росте рынка.