Содержание

- За счет чего они стабильные валюты сохраняют свою стоимость

- О преимуществах и проблемах Tether

- Аналоги USDT. Сходства и различия

- Стейблкоины – сильные и слабые стороны

- Чем еще обеспечиваются стабильные криптовалюты?

Криптовалюты, как может показаться на первый взгляд, удобны всем. Быстрое платежное средство, уход от централизованных банковских и государственных систем, использование блокчейна для безопасности и прозрачности проводимых транзакций. Но есть отличительная особенность, за которую одни готовы боготворить криптовалюты и рассчитывают на многомиллионные состояния(а многие – и делают их), а другие до сих пор сомневаются в виртуальных деньгах как в платежном средстве, и по-прежнему предпочитают фиатные валюты. Речь идет, разумеется, о резких колебаниях курса – волатильности.

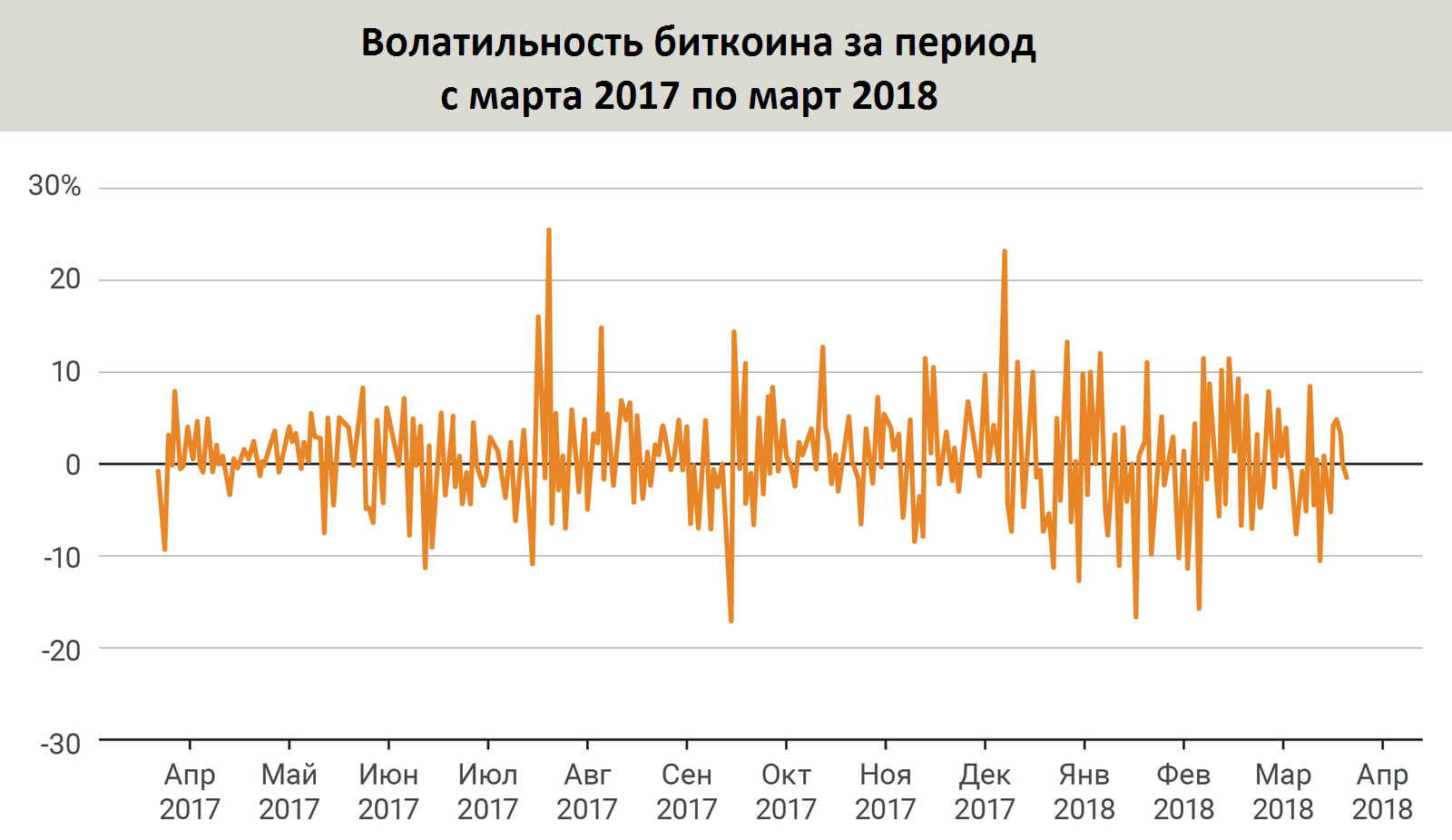

Как видим, по показателю волатильности биткоин (и практически все остальные криптовалюты, за редким исключением), значительно превосходят другие активы. Посмотрим на ситуацию в масштабах последнего года.

Чем же плоха такая высокая волатильность для криптовалют? Очевидно, что в случае торговли с использованием криптовалюты как покупатель, так и продавец могут понести значительные потери в случае резкого изменения ее стоимости. Как следствие, криптовалюта не может быть расчетной единицей для определения долгосрочной цены на товары или услуги. При изменениях курса это же справедливо и для фиатных денег – достаточно вспомнить пример Венесуэлы с ее гиперинфляцией.

За счет чего они стабильные валюты сохраняют свою стоимость

Для чего нужны криптовалюты с низкой волатильностью? Прежде всего, в качестве платежного средства для повседневного использования. Согласитесь, биткоин, эфириум или любая другая «топовая» криптовалюта для этих целей не подойдет. На фоне затянувшейся коррекции или при очередной волне роста стоимости не каждый станет приобретать товары за криптовалюту.

Попытки так или иначе снизить волатильность привели к созданию криптовалют, связанных со стоимостью фиатных денег или обеспеченных ценными ресурсами. Эти монеты получили название стабильных криптовалют, или, сокращенно, стейблкоинов. В настоящее время наиболее популярной такой валютой (и в то же время вызывающей множество вопросов) остается Tether.

О преимуществах и проблемах Tether

Преимущества Tether очевидны – минимальная волатильность за счет привязки курса криптовалюты к доллару. Общее количество выпущенных токенов USDT (USD Tether) по заверениям разработчиков всегда соответствует сумме долларового резерва. При пополнении долларового резерва выпускается дополнительное количество токенов USDT, при уменьшении резерва токены уничтожаются.

Что получается в итоге? Быстрый платежный инструмент со стабильным курсом. Можно осуществлять практически мгновенные переводы и при этом не зависеть от банковских систем. Благодаря широкому распространению на криптовалютных биржах за USDT можно продавать и покупать криптовалюту, причем при резких «просадках» курса можно фиксировать накопления в Tether, пережидая затяжные негативные периоды и время, когда рынок штормит.

При «номинальной» стоимости в 1 доллар минимальная стоимость токена USDT составляла 0,914 USD, а максимальная – 1,21 USD. По сравнению с другими криптовалютами курс Tether крайне стабилен. Так что с задачей обеспечить минимальную волатильность разработчики справляются.

Проблемы Tether – совсем в другой области. Одной из проблем является безопасность. Так, в ноябре 2017 года злоумышленниками в результате взлома было похищено токенов на сумму более 30 млн. долларов.

Но еще большее недоверие к Tether вызвано тем, что компания ни разу не предоставляла официальные и независимые аудиторские отчеты. Мнения в криптоиндустрии разделились – кто-то считает, что компания Tether работает добросовестно. Критики же требуют независимого аудита и считают, что выпуск новых токенов USDT не подкреплен долларовым резервом, и они используются для манипуляций ценами на биржах, в частности, на Bitfinex.

Кроме долларового эквивалента (USDT), компания Tether также выпускает токены EURT и JPYT – эквиваленты евро и японской йены.

Аналоги USDT. Сходства и различия

Проблемы высокой волатильности существующих криптовалют и разработка так называемых «цифровых посредников» для взаимодействия между фиатными средствами и виртуальными валютами волнуют умы разработчиков уже давно. И Tether – далеко не единственное решение. Вот еще несколько известных криптовалют, стоимость которых привязана к стоимости доллара.

TrueUSD – это ближайший аналог Tether, в теории лишенный недостатков USDT. Криптовалюта также привязана по стоимости к доллару США и полностью обеспечена фиатным резервом. Кроме того, команда TrueCoin при поддержке юридических компаний разработала правовую систему поддержки для своей криптовалюты. Иными словами, токены True USD не только полностью обеспечены, но и соответствуют всем существующим законодательным нормам. Проект еще очень молодой (стартовал в январе 2018 года), но достаточно перспективный.

MakerDAO – система токенов с упором на децентрализацию. Цена одного токена DAI также приравнивается к стоимости доллара США, но вот обеспечиваются токены за счет Эфириума (это значит, что высокая волатильность курса ETH может потребовать значительно большего обеспечения). Стабильная цена токенов достигается за счет автономной системы умных контрактов.

Токены Basecoin, в отличие от предыдущих монет, не будут обеспечены вообще ничем. Проект разрабатывается силами трех криптоэнтузиастов, и, по задумке авторов, все решения о выпуске новых токенов или изъятии их из обращения будут приниматься за счет достижения консенсуса в блокчейне проекта. В настоящее время готов черновой вариант wallpaper и ведутся разработки протокола.

Разумеется, это далеко не все существующие и разрабатываемые в настоящее время стейблкоины – всего их около двух десятков, и в текущем году их количество увеличится как минимум вдвое. Но даже этих трех проектов хватит, чтобы описать ряд проблем, с которыми могут столкнуться стабильные криптовалюты.

Стейблкоины – сильные и слабые стороны

Если рассматривать токены с позиций децентрализации, обеспеченности резервами (фиатные деньги или ценные ресурсы – не суть важно) и эффективности капитала, получим примерно такую схему, как на картинке выше.

При попытке разобраться чуть подробнее можно увидеть сильные и слабые стороны для каждого из типов стабильных токенов.

Для токенов, обеспеченных фиатными деньгами или ценными ресурсами.

Сильные стороны:

- Простота создания и обслуживания. При увеличении обеспечения выпускаются новые токены, при уменьшении фиатных резервов токены сжигаются.

- Дополнительный уровень безопасности, так как обеспечение в эквиваленте фиатных средств или золота, разумеется, находится вне блокчейна.

- Достаточно просто удерживать фиксированную цену токенов.

Слабые стороны:

- Высокий уровень централизации, возможно недоверие со стороны рядовых пользователей.

- Необходимость постоянного проведения аудита для подтверждения прозрачности операций и строгого соответствия обеспечения количеству выпущенных в обращение токенов.

- Работа с фиатными средствами подразумевает использование банковских систем, от которых криптоиндустрия так пытается отстраниться.

Для токенов, обеспеченных криптовалютой

Сильные стороны:

- Высокий уровень децентрализации.

- Быстрые операции по обмену токенов на криптовалюту обеспечения.

- Сохранение истории переводов в блокчейне, как следствие – прозрачность операций.

Слабые стороны:

- Меньшая стабильность обеспечения по сравнению с фиатными деньгами. Изменение курсов криптовалют практически непредсказуемо, поэтому может понадобиться двукратное (или даже более) обеспечение.

- Высокая сложность реализации. Обычно системы, построенные на криптовалютном обеспечении, функционируют на основе автономных смарт-контрактов.

- При обнаружении уязвимостей протокола криптовалюты обеспечения или продолжительной серии негативных новостей сложно удержать стабильный курс токенов.

Для токенов без дополнительного обеспечения

Сильные стороны:

- Высокий уровень децентрализации.

- Сохранение истории переводов в блокчейне, как следствие – прозрачность операций.

- Отсутствие обеспечения само по себе является плюсом, но при этом требуется высокий уровень доверия к токенам и принятие их сообществом.

Слабые стороны:

- Для поддержания интереса к необеспеченным токенам требуется постоянное развитие.

- Такие токены наиболее уязвимы – любой негативный новостной фон и намеренно распространяемые слухи могут привести к падению курса, которое без обеспечения практически невозможно остановить.

- Сложность реализации. Для того, чтобы мотивировать пользователей хранить токены и использовать их, потребуются дополнительные меры стимуляции.

Чем еще обеспечиваются стабильные криптовалюты?

В попытках сохранить стабильность курса и снизить волатильность разработчики пытаются привязать стоимость выпускаемых токенов не только к фиатным деньгам, но и товарным рынкам.

Таких примеров более чем достаточно:

- обеспечение золотом – DigixDAO, OneGram, Goldmint;

- обеспечение серебром – SilverCoin, SilverBackCoin, Ethereum Link;

- обеспечение алмазами – Kela, Carat, SparkleCoin;

- обеспечение нефтью – Bilur, OilCoin;

- обеспечение запасами питьевой воды – Aqua Rights, Clear Water Coin.

Однако не стоит забывать о том, что любые криптоактивы с сырьевым обеспечением не являются децентрализованными.

Время от времени появляются интересные и достойные внимания проекты. Так, например, в январе 2018 ICO проекта CrhonoBank привлекло более 5,4 млн. долларов инвестиций. Токены проекта будут выпускаться отдельно для США, Британии, Европы и Австралии. А в качестве обеспечения и меры стоимости будет выступать средняя величина почасовой оплаты труда в регионе.

Как видим, идеального варианта стейблкоинов не существует. Какие из преимуществ и недостатков стабильных токенов окажутся наиболее важными, и как активно будут развиваться такие монеты, покажет будущее.