Содержание

- Что такое корреляция

- Корреляция криптовалют

- От чего зависит капитализация криптовалют?

- Практические выводы

Ранее мы рассматривали вопрос о правильном подходе к выбору валют для формирования портфеля: Торговля криптовалютой для начинающих, план действий и когда выводить в наличные. Сегодня попробуем немного расширить понимание в этом вопросе.

Каждому инвестору при работе с криптопортфелем нужно отслеживать сразу несколько показателей для того, чтобы портфель был сбалансирован.

Во-первых, это степень зависимости (корреляции) криптовалют между собой. Если все валюты движутся синхронно, то толку от собирания их в портфель будет немного, портфель будет испытывать взлеты и падения по капитализации синхронно с колебаниями крипторынка в целом. Важно подбирать такие валюты, которые между собой слабо связаны, чтобы падение одной компенсировалось ростом другой.

Во-вторых, нужно понимать общий настрой рынка. Когда рынок готов к росту и можно часть наличных денег перевести в криптовалюты, и напротив, если ожидается снижение капитализации крипторынка, можно часть монет вывести в кэш и аккумулировать средства для покупки после снижения.

Попробуем разобраться.

Что такое корреляция

Корреляция активов между собой – это, другими словами, их взаимозависимость, когда изменение одного актива влечет за собой изменение и связанного с ним.

Корреляция изменяется на диапазоне от -1 до +1:

- Если корреляция равна 1, то это означает, что два актива движутся абсолютно синхронно, то есть реагируют одинаково на все внешние факторы.

- Если корреляция равна 0, то это означает, что движение активов относительно друг друга совершенно независимо.

- Если же она равна -1, то это означает, что активы движутся в противоположных направлениях.

Пример положительной корреляции — цена на нефть и природный газ, или рост доходов населения и рост стоимости жилья. Примеры отрицательной корреляции – количество бесполезно потраченного времени и успеваемости, или цен на энергоресурсы и котировок японской иены.

Корреляция криптовалют

Для того чтобы самостоятельно рассчитать корреляцию между криптовалютами, необходимо обладать терпением, навыками и иметь под рукой таблицы с курсами валют в формате Excel. Задача выполнимая, но ресурсоёмкая.

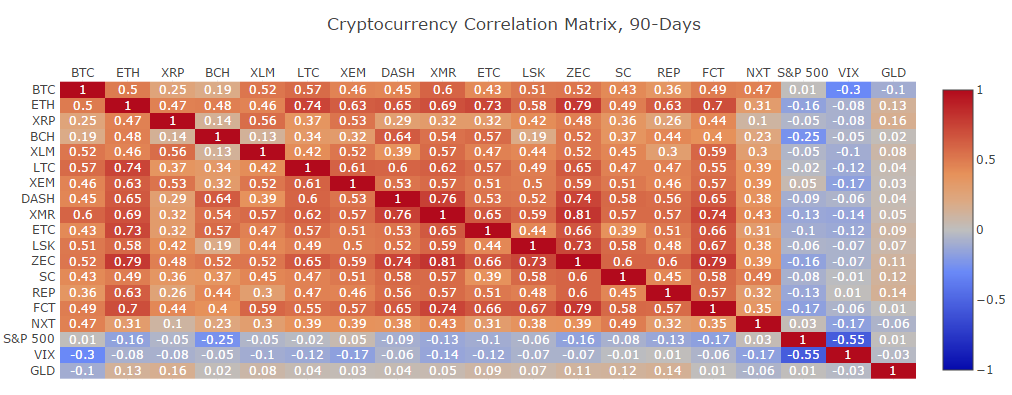

Ниже в таблице вы можете увидеть уровень корреляции 16 наиболее капиталоёмких криптовалют между собой, а также связь с некоторыми фундаментальными показателями – индексом фондового рынка S&P500, индикатором волатильности VIX и ценой на золото.

Из таблицы можно сделать сразу несколько довольно важных выводов.

Во-первых, практически все криптовалюты имеют между собой положительную корреляцию. Это означает, что крипторынок в целом реагирует на одни и те же факторы, общая капитализация крипторынка колеблется относительно каких-то внешних факторов, криптовалюты, в целом, движутся синхронно.

Конечно, где-то связь между отдельными валютами выше, где-то ниже. К примеру, между двумя наиболее популярными валютами с самой высокой капитализацией, эфиром и биткоином, на 90-дневном отрезке корреляция равна 0.5, то есть в целом есть неплохое соответствие между движениями этих валют. Есть и более сильная зависимость, скажем, между биткоином и Monero коэффициент равен 0.6, а между Zcash и Monero и вовсе 0.81, то есть эти две монеты движутся почти синхронно.

Во-вторых, и это более важное наблюдение, крипторынок в целом имеет обратную корреляцию к нескольким известным фундаментальным показателям. Как видно из графика, крипторынок имеет отрицательную зависимость от американского фондового рынка S&P500 и от индекса волатильности VIX, оценивающего склонность инвесторов к риску. В то же время с золотом зависимость слабо положительная.

От чего зависит капитализация криптовалют?

Отсюда можно сделать вывод, что крипторынок испытывает приток капитала тогда, когда на рынке преобладает бегство от риска, и снижается, когда растет интерес к риску. Пока эта зависимость слабо выражена, но она существует, и её можно использовать для прогнозирования интереса к криптовалютам.

Попробуем создать синтетический индикатор, который будет отражать рост инвесторов к риску (включим в него динамику цены на сырье и золото, капитализацию крупнейших фондовых рынков и доходностей гособлигаций. Эти зависимости уже хорошо известны из фундаментального анализа, подробности пока опустим) и сравним перепады настроений на рынках с колебаниями курса биткоина как криптовалюты с наибольшей капитализацией.

Это индекс (зеленая гистограмма) будет выглядеть так:

Здесь рост показателей будет соответствовать росту панических настроений и бегству от риска. А снижение, напротив – росту спроса на доходные, но высокорисковые активы.

Поскольку гистограмма не очень плавная, добавим на нее 5-дневную среднюю линию для наглядности, и примерно отметим точки разворота.

Теперь нанесем полученные сигналы на график биткоина и посмотрим, что получилось.

А получилось весьма интересно – колебания биткоина довольно неплохо коррелируют с изменением рыночных настроений.

Как выясняется, крупный капитал уже давно инвестирует в биткоин, задолго до того, как была запущена торговля фьючерсами на CBOE и CME. Если бы это было не так, то не было бы никакой зависимости между изменением рыночных настроений и биткоином, однако такая зависимость есть, и она видна невооружённым глазом.

Еще один момент, который, как нам кажется, ранее никто еще не озвучивал – крупный капитал относится к биткоину как к защитному активу. Этот момент очень важен, а потому остановимся на нем подробнее.

Что такое защитный актив? Это такой актив, куда уходит капитал во времена рыночных потрясений. Задача капитала – отсидеться с минимальными потерями, переждать период падения рынков. Давно известно, что является защитными активами – это золото, валюты зависимых от сырья стран (японская иена, швейцарский франк), а также рынок облигаций. В моменты падения рынков капитал всегда уходит именно в эти активы.

Крипторынок обычно называют высокорисковым, мол, вкладывание денег в него сопряжено с ожиданием высоких доходов, но и с повышенным риском. Однако на самом деле капитал ведет себя ровно наоборот – в биткоин (а значит, учитывая положительную корреляцию между криптовалютами, и в весь крипторынок) идет рост инвестиций тогда, когда капитал видит опасность замедления роста мировой экономики.

Подтвержденная нами зависимость показывает, что крупный капитал видит криптовалюты в виде защитного актива. Этот вывод – прямое признание того, что крипторынок является антагонистом современной финансовой системе, и он начнет рост тогда, когда на традиционные рынки вновь вернется паника.

Практические выводы

В свой инвестиционный портфель вы можете выбирать для покупки валюты, имеющие минимальный коэффициент корреляции с теми, что уже есть.

Для того чтобы покупать криптовалюту или продавать и уходить в кэш, нужно понимать настроения рынка. Если настроения рынка в положительной зоне и преобладает эйфория, то капитал частично выходит из крипторынка, его капиталоёмкость падает и курсы криптовалют снижаются. В такие периоды можно частично уходить в кэш и воздерживаться от покупок.

Если же на рынки возвращается паника и рынки падают (особенно это касается фондовых рынков и нефти), то это может означать приток новых денег в крипторынок, а значит, можно попробовать купить в начале этого движения в расчёте на продолжение роста.